Euroopan piristynyt talouskasvu on herättänyt runsaasti keskustelua EKP:n elvytyspolitiikan asteittaisesta vähentämisestä. Samalla tapetille ovat nousseet odotukset koronnoistoista, jotka siintävät horisontissa, joskaan ei kovin lähellä. Pankit ovat varoitelleet asiasta hyvissä ajoin asuntovelallisia, jotta nämä osaavat tarpeen mukaan suojautua nousevien korkojen varalle. Asiasta on kuitenkin käyty vähemmän keskustelua sijoittajan kannalta. Pitääkö osakesijoittajan huolestua korkojen noususta?

Vuosikausia osakkeiden houkuttelevuutta on perusteltu vaihtoehtojen puutteella: alhaisella korkotasolla ja korkosijoitusten tarjoamalla kurjalla tuottotasolla. Kiistaton tosiasia onkin se, että alhainen korkoympäristö on kuluneen viiden vuoden aikana ohjannut paljon rahaa osakemarkkinoilla niin sanottuihin defensiivisiin yhtiöihin, joiden tuloskunto ja osinko ovat tavan mukaan taloussuhdanteista riippumatta verrattain vakaita. Ei siis ihme, että defensiivisten yhtiöiden, kuten lääkevalmistajien, vakuutusyhtiöiden ja operaattoreiden arvostustasot ovat kohonneet merkittävästi. Esimerkiksi Sammon ja Elisan P/E-arvostuskertoimet ovat tällä hetkellä 16 ja 18 kun ne viisi vuotta sitten olivat 10 ja 12.

Jos siis alhaiset korot ovat olleet osakemarkkinoiden kannalta hyvä asia, eivätkö nousevat korot ole silloin negatiivinen asia? Ei välttämättä, sillä samalla täytyy muistaa korkotason ja reaalitalouden välinen yhteys. Alhainen korkotaso nimittäin kielii heikosta talouskasvusta, josta Eurooppa ja Suomi ovat vuosikausia kärsineet. Korkojen nousu puolestaan tarkoittaa sitä, että reaalitalouden näkymät ovat parantuneet, mikä vaikuttaa samalla yhtiöiden tuloksentekoedellytyksiin positiivisesti.

Suunnataanpa katse Yhdysvaltoihin, jossa korkojen nousu on jo hyvässä vauhdissa. Yhdysvalloissa nimittäin osakemarkkinat ovat jatkaneet nousujohteista kehitystään nousevista koroista huolimatta ja rahaa on liikkunut osakemarkkinoiden sisällä eri toimialojen välillä, ei pois markkinoilta. Käytännössä piristyneestä talouskasvusta hyötyvien syklisten yhtiöiden (mm. investointitavaravalmistajat ja perusteollisuus) näkymät ja osakekurssit ovat saaneet tuulta alleen piristyneestä taloudesta samalla kun useiden defensiivisten yhtiöiden osakekurssit ovat laskeneet korkeamman korkotason heikentäessä niiden houkuttelevuutta vaihtoehtona korkosijoituksille.

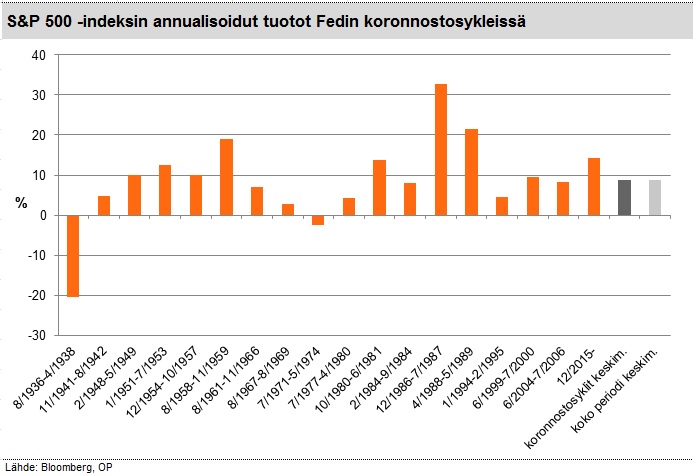

Viime kädessä korkojen nousu vaikuttaa siis etupäässä toimialojen väliseen houkuttelevuuteen. Tarkasteltaessa Yhdysvaltain S&P 500 indeksin tarjoamia tuottoja aina 1930-luvulla saakka ulottuvan datan pohjalta, nähdään osakemarkkinoiden tuottaneen korkojen noustessa keskimäärin lähes saman verran kuin indeksi on tuottanut yli ajan. Perimmäinen osakekurssien suuntaa määrittävä tekijä on edelleenkin tuloskehitys, joka linkittyy pidemmällä aikavälillä keskeisesti talouskasvuun. Historiaa tarkastellen vasta se keskuspankin tekemä viimeinen koronnosto on tyrehdyttänyt talouden ja osakemarkkinoiden nousukauden. Tämän ennakoiminen onkin ongelmallisempaa. Joka tapauksessa sijoittajan on syytä olla enemmän huolissaan korkojen nousun loppumisesta kuin sen alkamisesta.

Kirjoittaja Antti Saari toimii OP:n pääanalyytikkona. Antti on toiminut sijoitusmarkkinoilla vuodesta 2008 lähtien erilaisissa analyytikon ja strategin tehtävissä.

Lisää aiheesta

Aiemmat kirjoitukset

- Analyytikoilta konkreettista apua julkisten ostotarjousten kanssa painiville sijoittajille

- Mitä pankkisektorilla oikein tapahtuu?

- Mistä Silicon Valley Bankin kaatumisessa on kyse?

- Sijoittajan kannattaa käydä kalassa myös merta edempänä – muista kansainvälinen hajauttaminen

- Mikä mättää osakemarkkinoilla?