Osakemarkkinoilla on viime aikoina nähty levottomuutta, ja kustannusinflaatio on noussut tärkeimpien riskitekijöiden joukkoon. Nykyisessä ympäristössä markkinaheilunnalta on vaikea välttyä ja katseet kannattaakin kiinnittää yhtiövalintaan.

Osakemarkkinoilla on viime aikoina riittänyt uhkakuvia, jotka ovat hermostuttaneet sijoittajia. Tunnelmia on erityisesti latistanut kasvava kustannusinflaatio, josta saa kuulla päivä päivältä enemmän. Usealla sektorilla kustannukset ovat olleet nousussa, milloin komponenttipulasta, logistiikan tai raaka-aineiden hintojen noususta johtuen. Mitä kotimaisen osakesijoittajan kannattaa tällaisessa tilanteessa tehdä?

Yksi tapa suojata salkkua löytyy yhtiövalinnasta. Defensiivisillä ja laadukkailla osakkeilla voi pienentää salkun volatiliteettia ja samalla lisätä omaa mielenrauhaa. Defensiivinen osake on osake, joka reagoi talouden suhdanteisiin keskimääräisesti vähemmän kuin markkinat yleisesti. Sen vastakohta on syklinen osake, jonka kehitys taas hyvin riippuvainen talouden suhdanteista.

Keskittymällä laadukkaisiin, hyvän hinnoitteluvoiman omaaviin yhtiöihin voi sijoittaja pienentää markkina-arvojen heiluntaa ja nukkua yönsä paremmin.

Olemme ottaneet esimerkiksi suomalaiset elintarvikeyhtiöt, jotka ovat alttiita kustannusten heilahteluille, ja tarkastelemme inflaatiota ja sen vaikutuksia Helsingin pörssin sektorin osakkeisiin.

Elintarvikesektoriin vaikuttaa tyypillisesti hyvien ja heikkojen satokausien vaihtelu, mikä heiluttaa raaka-aineiden hintoja voimakkaasti. Tämä puolestaan aiheuttaa yhtiöille haasteita siirtää korkeammat kustannukset lopputuotteiden hintoihin ja vaarantaa kannattavuutta etenkin, kun kaupan ala on Suomessa vahvasti keskittynyt.

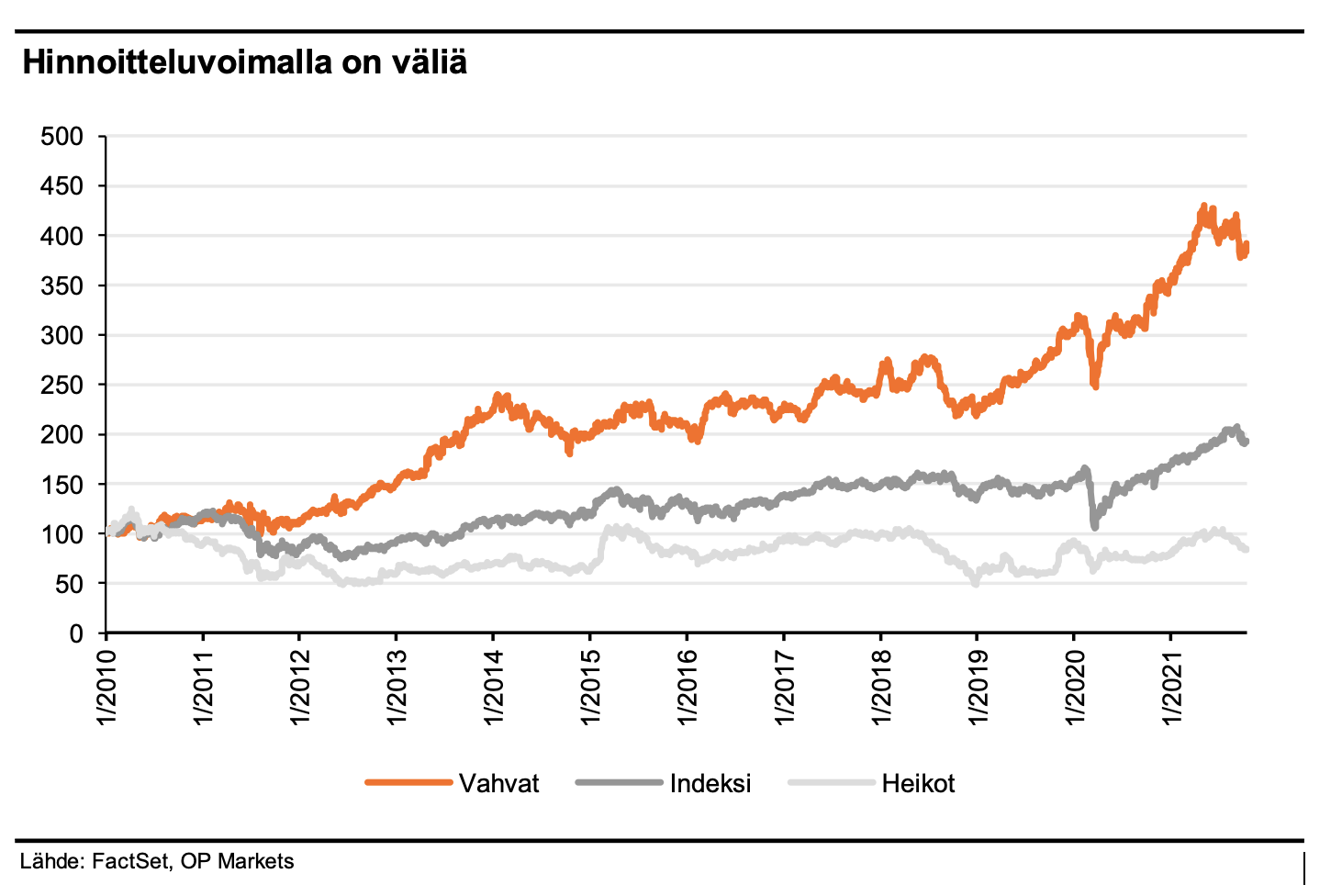

Jaoimme kotimaiset elintarvikeosakkeet kahteen kategoriaan arvioidun hinnoitteluvoiman perusteella ja vertasimme niiden kehitystä Helsingin pörssin yleisindeksiin. Lopputulos oli selkeä, mutta myös yllättävä. Hinnoitteluvoimassa vahvat yhtiöt voittivat luonnollisesti heikot, mutta pärjäsivät myös yleisindeksiä selvästi paremmin vuodesta 2010 lähtien.

Viimeisen kymmenen vuoden aikana elintarvikeosakkeet, joilla on vahva hinnoitteluvoima, ovat pärjänneet indeksiä paremmin tilanteissa, joissa yleinen markkinaheilunta on ollut voimakasta.

Viimeisen kymmenen vuoden aikana elintarvikeosakkeet, joilla on vahva hinnoitteluvoima, ovat pärjänneet indeksiä paremmin tilanteissa, joissa yleinen markkinaheilunta on ollut voimakasta.

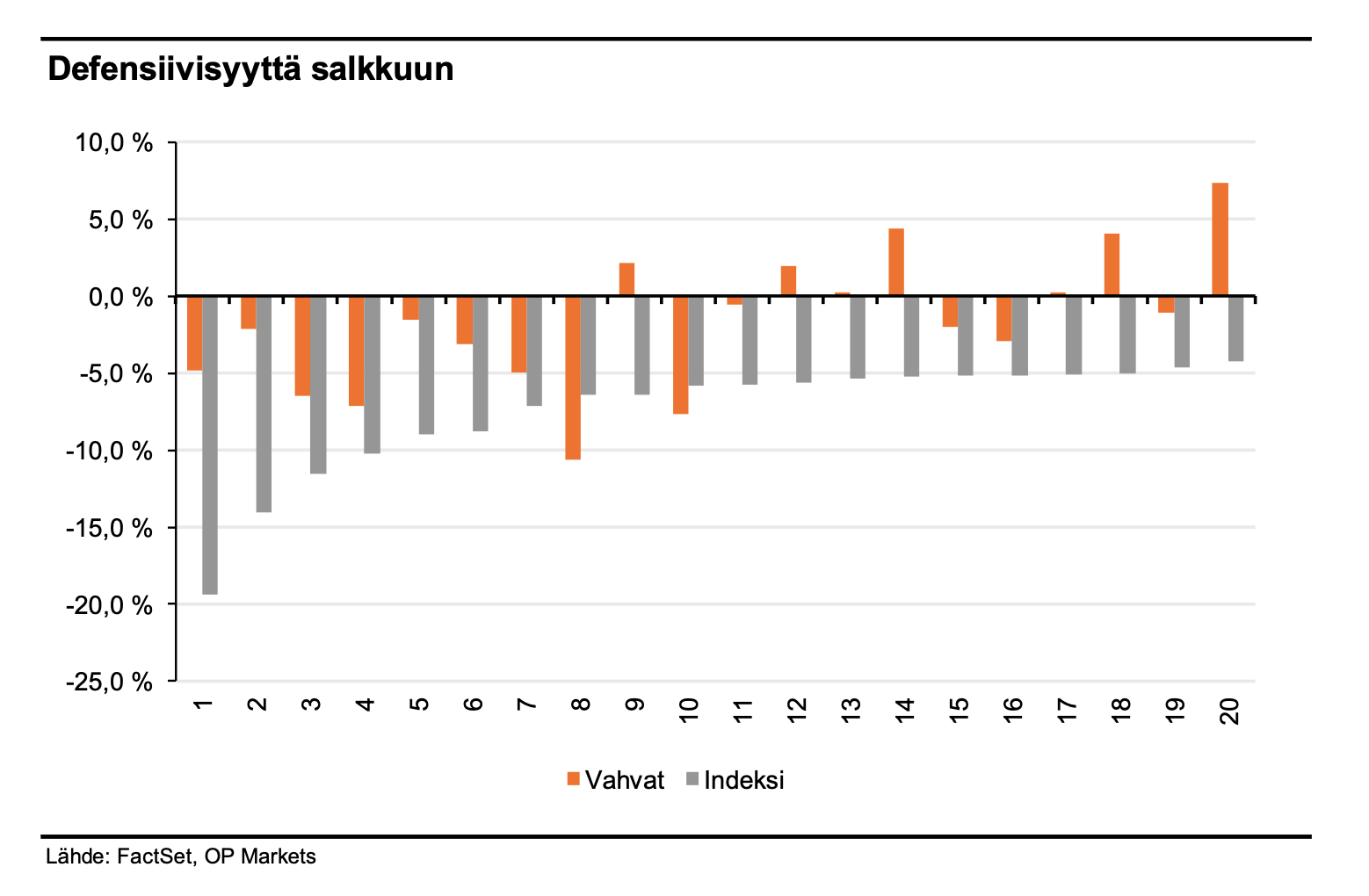

Jos otamme tarkasteluun vuosien 2010-2021 kaksikymmentä heikointa kuukautta indeksin kannalta, on OMX Helsingin mediaanituotto ollut -5,8 %, kun taas hinnoitteluvoimaiset elintarvikeosakkeet ovat tuottaneet -1,8 %. Osakevalinnalla voi siis pehmentää salkkuun kohdistuvaa laskupainetta merkittävästi.

Mistä sitten tunnistaa laadukas yhtiö? Arviossamme painotimme yhtiöiden bruttomarginaalien tasaisuutta, brändien tunnettuutta sekä raaka-ainekustannusten alhaista osuutta lopputuotteiden hinnasta.

Mistä sitten tunnistaa laadukas yhtiö? Arviossamme painotimme yhtiöiden bruttomarginaalien tasaisuutta, brändien tunnettuutta sekä raaka-ainekustannusten alhaista osuutta lopputuotteiden hinnasta.

Osakesijoittaja voi myös ulkoistaa analyysin muille ja käyttää vapaa-aikansa mukavammin. Ajantasaiset osakesuosikkimme löytyvät OP:n osakevälityksen asiakkaille kirjautumalla OP Analyysin palveluihin.

Kirjoittaja Jussi Mikkonen toimii analyytikkona OP Marketsissa. Hänen seurantavastuullaan on yrityslainojen lisäksi päivittäistavarasektorin osakkeet. Jussin ura sijoitustutkimuksen parissa alkoi vuonna 2010.