Syksyn aikana sijoittajat ovat olleet kuin vuoristoradassa. Lokakuussa erittäin voimakas korjausliike vei kaikki sijoitusmarkkinat kuluvan vuoden ajalta negatiiviseksi. Marraskuun alussa tuli parin viikon helpotus, kunnes taas lähdettiin alamäkeen. Joulukuun alussa näyttää jälleen, että tunnelma on parantunut ja perinteinen jouluralli voisi olla aluillaan. Mitä liikkeiden taustalla oikein on ja miltä ensi vuosi näyttää? Tätä kaikki sijoittajat miettivät vuoden lähestyessä loppuaan.

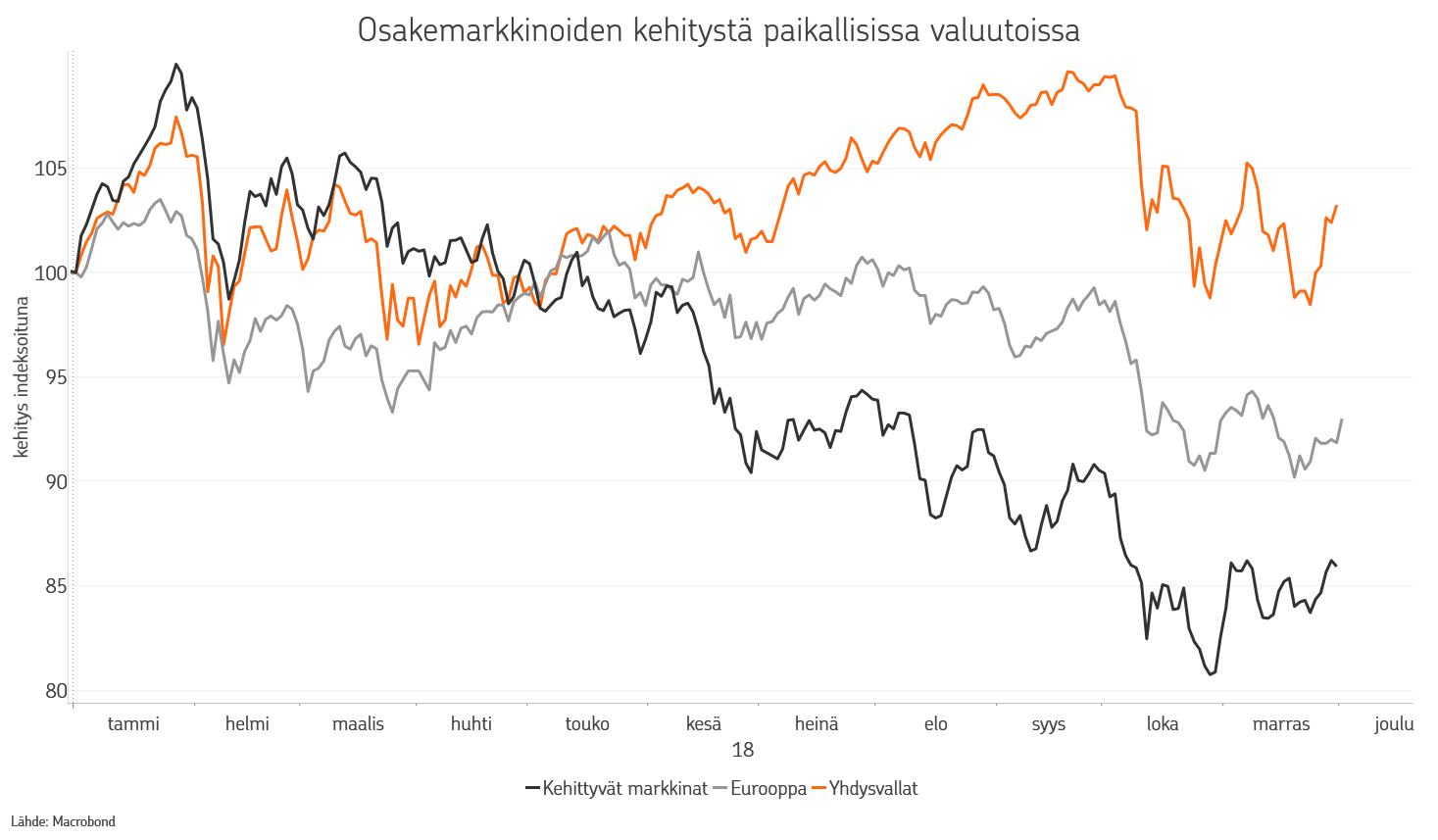

Kuluva vuosi on osoittautunut selvästi ennakko-odotuksia heikommaksi sijoitusvuodeksi. Osakemarkkinat ovat lähes kaikilla markkinoilla vuoden alkua matalammalla, poikkeuksena Yhdysvallat ja muutama yksittäinen maa. Korkosijoittajat ovat kärsineet yhtä lailla, kun lähes kaikki korkoluokat ovat myös tuottaneet miinusta. Yhdysvallat näyttää vaimeasti heijastelevan maassa vallitsevaa nousukautta, mutta muilla sijoitusmarkkinoilla pehmeys on ollut koko lailla yllättävää.

Tunnelmat ovat myös vaihdelleet kuluvan vuoden aikana rajummin, kuin mihin viime vuosina olemme tottuneet. Etenkin kesän jälkeen markkinakehitys on muistuttanut vuoristorataa. Ensimmäisessä vaunussa laskuun lähtivät kehittyvät markkinat, sen jälkeen Eurooppa sukelsi perässä ja lopuksi lokakuussa mukaan vedettiin myös Yhdysvallat. Merkillepantavaa on, että osakkeiden lisäksi viime aikoina myös yrityslainat ovat saaneet osansa markkinalevottomuudesta, mikä on hieman huolestuttavaa.

Mistä levottomuus kumpuaa?

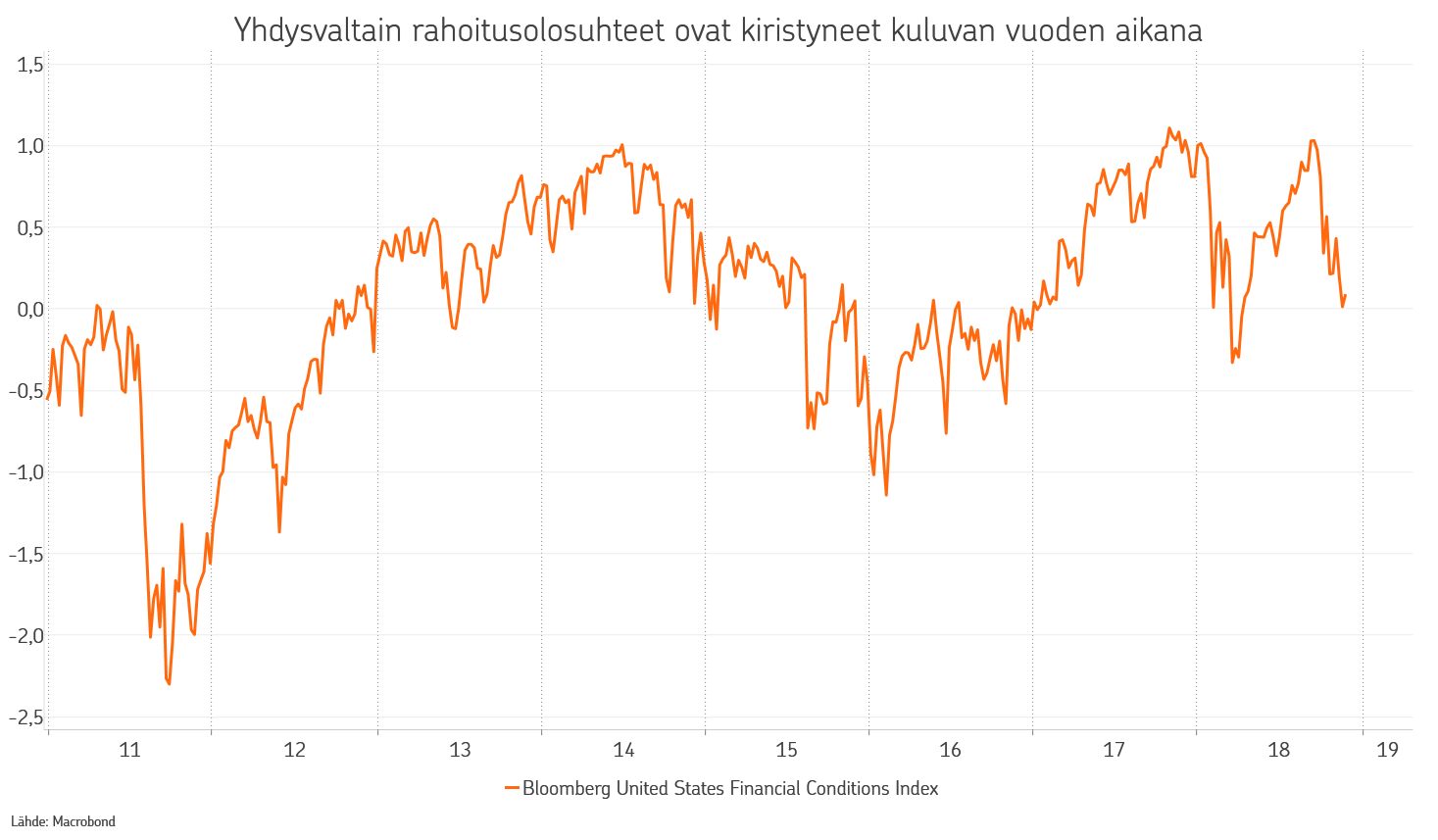

Yksi päätekijöistä on meneillään oleva rahapolitiikan muutos. Yhdysvaltain keskuspankin pääjohtajan alkusyksyiset, odotettua kireämmät lausunnot korkopolitiikasta toimivat lähtölaukauksena merkittävämmälle korkojen nousulle, mikä näkyi markkinoilla sijoittajien pakenemisena riskillisistä omaisuuslajeista. Tuolloin Fedin pääjohtaja Powell sanoi, että korkoja tultaneen nostamaan ns. neutraalitason yläpuolelle ja että matkaa neutraalitasolle on vielä. Markkinoilla tätä lausuntoa säikähdettiin, koska tyypillisestihän taloussyklit päättyvät siihen, että keskuspankit kiristävät rahapolitiikkaansa enemmän, kuin minkä talouskasvu kestää.

Marraskuun lopussa Powell korjaili hieman sanomistaan ja markkinoilla tämä tulkittiin siten, että Fedissä on huolestuttu kasvun horjumisesta ja markkinoiden levottomuudesta. Keskuspankki voisi sittenkin olla varovaisempi korkojen noston osalta ja ehkä jopa valmis hidastamaan tahtia, mikä sai aikaan helpotuksen kovasti myydyissä riskillisissä omaisuuslajeissa.

Toistaiseksi Yhdysvaltain keskuspankki etenee rahapolitiikan osalta, kuten on aiemminkin viestinyt. Kiristysvaraa on edelleen, mutta ottaen huomioon yrityslainojen ja osakkeiden heikon kehityksen on rahoitusolosuhteissa tapahtunut kiristymistä, jonka vuoksi keskuspankin on jatkossa oltava hereillä, jotta seuraava taantuma ei tulisi vastaan liian nopeasti. Tämä etenkin, kun myös Euroopan Keskuspankki on vuoden vaihteessa siirtymässä normaalimpaan rahapolitiikkaan arvopapereiden osto-ohjelman päättyessä.

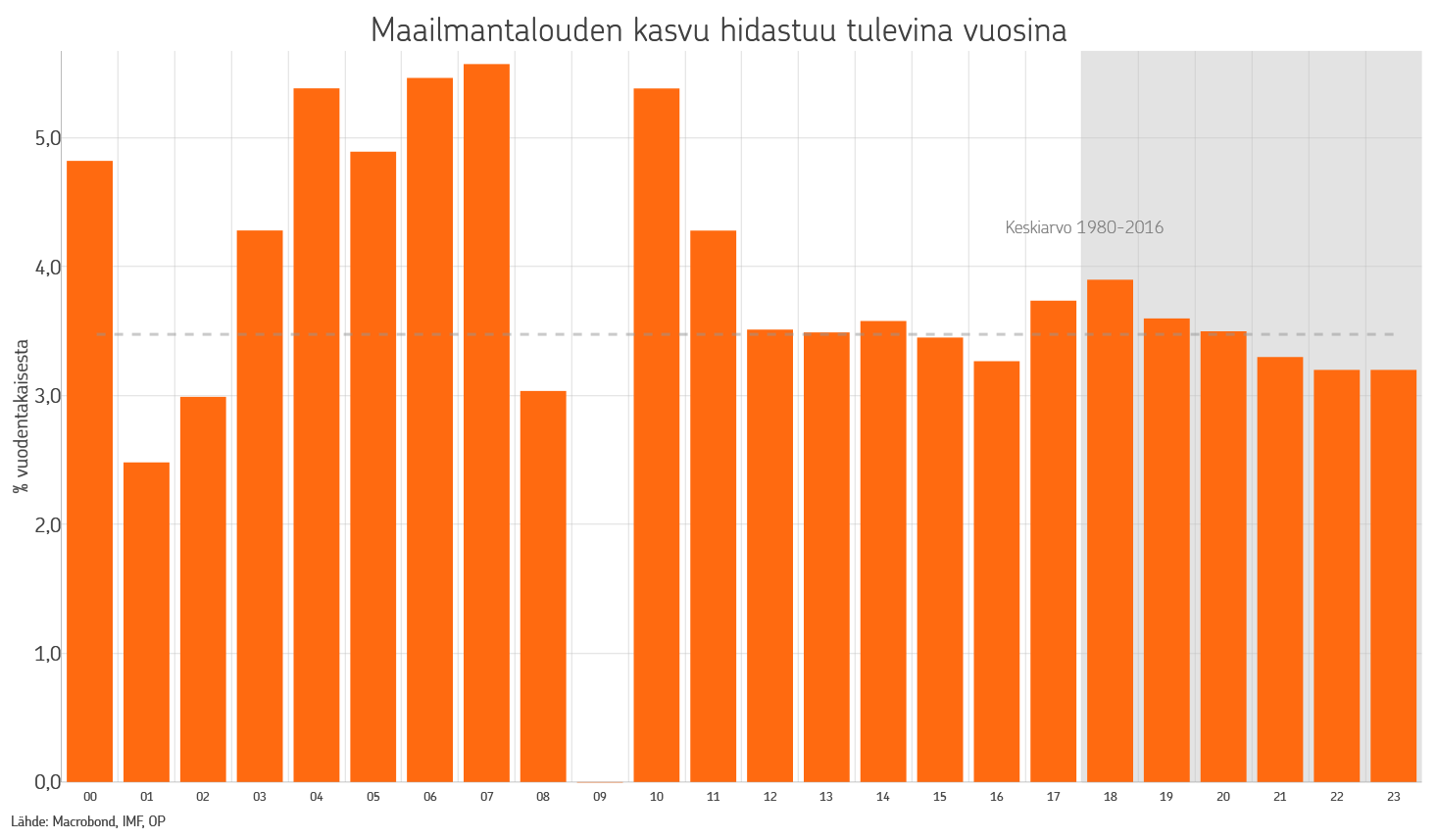

Rahapolitiikka on sijoittajan näkökulmasta kääntynyt myötäisestä jatkuvaksi vastatuuleksi, jonka kestämiseen tarvitaan talouskasvua. Epävarmuus kasvun jatkumisesta onkin ollut rahapolitiikan ohella toinen levottomuutta luonut tekijä. Kiinan kasvuvauhti on hidastunut selvästi kuluvan vuoden aikana, ja tämä on heijastunut selvästi muiden kehittyvien talouksien ja Euroopan kasvuun. Kasvu ei toistaiseksi ole osoittanut merkkejä vakiintumisesta, vaikka Kiinassa on jo tehty elvyttäviä toimia. Kasvu jatkuu edelleen trendikasvua nopeampana, mutta kuluva vuosi on jäämässä kasvuhuipuksi ensi vuoden ollessa jo selvästi heikompi.

Poliittinen tilanne on usein kasvupelkoja tai -optimismia ruokkiva muuttuja. Kuluvan vuoden aikana erityisesti kauppasota, mutta myös Euroopan poliittiset sotkut ovat olleet omiaan ruokkimaan negatiivisuutta. Todellisiakin vaikutuksia peloilla on, mikäli se aiheuttaa investointien viivästyksiä, jotka heijastuvat talousaktiviteettiin, työllisyyteen ja yritystuloksiin. Osittain pelot kauppasodan ympärillä ovatkin jo alkaneet heijastumaan kasvuun ja tuloksiin mm. raaka-aineiden ja komponenttien kautta. Mikäli joulukuun alun G20 kokouksessa saavutettu välirauha Yhdysvaltain ja Kiinan välillä osoittautuu pitävämmäksi ja johtaa jossain vaiheessa tariffien purkamiseen, olisi sillä taas kasvua tukevia vaikutuksia, ja siksi joulukuun alkupäivien positiivinen reaktio markkinoilla on hyvinkin ymmärrettävä.

Miten jatkoon tulisi suhtautua?

Osakemarkkinoilla korjausliike on ollut raju, vaikkei mitenkään poikkeuksellinen. Kurssipudotus on kuitenkin paikoin ollut hyvinkin merkittävä, ja kun samaan aikaan nähdään, että yritysten tuloskunto on hyvin vahva, tulee mieleen, että ollaanko osakemarkkinoilla liian pessimistisiä tulevasta. Mikäli yritystulokset jatkavat kasvuaan ensi vuonnakin on vaikea kuvitella, että talous pääsisi lipsahtamaan taantuman puolelle, ja näin ollen toiselle perättäiselle laskuvuodelle ei olisi perusteita. Mikäli kasvu taas hidastuu merkittävästi siten, että myös tuloskasvu kääntyy negatiiviseksi, ei nyt nähty lasku riitä vielä.

Rahapolitiikan suunnan ollessa selvä, on avainasemassa se miltä kasvu näyttää ensi vuotta ajatellen. Vaikka kasvunäkymä on taittunut huipustaan, jatkuu se pääosin edelleen hyvällä tasolla. Tuloskasvukin on ohittanut nopeimman vaiheensa, mutta ensi vuosi näyttää senkin osalta edelleen hyvältä, eivätkä ennusteet vaikuta ylioptimistisilta.

Näemme viime aikojen levottomuuden osana sijoitusmarkkinoiden normaalia uudelleenjärjestäytymistä kasvuhuipun taittumisen ja rahapolitiikan kiristymisen yhteydessä. Kurssit korjasivat mielestämme liikaa ja päätimme sen vuoksi lokakuun lopussa nostaa osakkeet ylipainoon OP Varainhoidon näkemyksessä. Arvostustaso on laskenut merkittävästi matalammaksi, mikä huomioi jo hyvin tuloskasvun hidastumisen kuluvan vuoden ennätystasoilta. Loppuvuoden aikana tapahtuva yhtiöiden omien osakkeiden osto sekä mahdollisesti positiivisempi tunnelma poliittisella rintamalla olisivat osakemarkkinoiden kehitystä tukevia tekijöitä.

Osakesijoituksissa suosimme jatkossakin Yhdysvaltain ja Japanin markkinoita. Euroopan osalta olemme varovaisia. Sijoituksia kohdistetaan vahvan tuloskasvun ja matalien arvostusten pankki- ja energiayhtiöhin, sekä laajemmin laadukkaisiin yhtiöihin.

Korkosijoituksissa näemme kehittyvien talouksien lainamarkkinat houkuttelevana. Valtionlainoissa olemme alipainossa ja suuntaamme sijoitukset euroalueen ulkopuolelle. Yrityslainat eivät näytä erityisen houkutteleville matalien riskilisien myötä, mutta euroalueen ulkopuolisilla markkinoilla näkymä on hieman houkuttelevampi.

Kirjoittaja Patrik Moring toimii OP Varainhoidossa strategina ja salkunhoitajana keskittyen pääosin osakesijoituksiin. Patrik on toiminut sijoitusten parissa vuodesta 2000 lähtien.