Nyt kannattaa ottaa tukeva asento nojatuolissa ja siirtää ennakkoluulot syrjään. Pitkän aikavälin sijoittajille ja markkinamallin kannattajille tämä on mukavaa luettavaa, mutta instituutiouskovaisille ja ”status quon” kannattajille tämä on shokki.

Rahapolitiikassa on käynnissä kaikkien aikojen eksperimentti. Kyseessä voi siis olla myös kaikkien aikojen virhe. Kukaan ei tiedä, miten tämä kokeilu päättyy.

Yhden asian liikkeissä, jollainen ”kahden prosentin inflaatio” on, tunnelinäön riski on väistämätön. Rahapolitiikan haitallisten vaikutusten ilmaantuminen ei ole johtanut uudelleenarviointiin, joten näkökenttä on jo kaventunut

Koska kyseessä on ennen kokeilematon ja massiivinen markkinoille kohdistettu operaatio, josta kukaan ei ole parlamentaarisessa tai taloudellisessa vastuussa, kriittinen analyysi on tarpeen. Tämä on sellainen.

Olen jakanut analyysin kolmeen vaiheeseen, joista ensimmäinen käsittelee inflaatiota. Onko nykyinen inflaatio todel¬la ongelma talouden vai vain keskuspankkien kannalta? Olen pukenut analyysin 12 kysymyksen muotoon, koska varmoja vastauksia ei ole.

Lopullinen kysymys on, ovatko keskuspankit sovittaneet elvytyksen oikein suhteessa ongelmaan. Keskuspankkien arvio operaation hyödyistä ja haitoista perustuu heidän tuttuun maailmaan. Elvytys kuitenkin tapahtuu keskuspankeille vieraalla maaperällä, markkinoilla.

Miksi rahapolitiikka on niin kevyttä: 12 kysymystä

1) Onko tärkein inflaatiomandaatti, hintavakaus, uhattuna?

2) Inflaatio on kuitenkin hidastunut, onko se hidastunut paljon?

3) Inflaation hidastuminen on kuitenkin pahasta, eikös vain?

4) Eikös Japani ole pelottava esimerkki deflaatiosta?

5) Mutta tavoite on noin 2 %, siihen pitää päästä?

6) Mitataanhan inflaatiota samalla tavalla?

7) Kohta inflaatio kiihtyy, suhdanne on vielä kesken?

8) Siltaperiaatteesta vanhojen rakenteiden tukemiseen?

9) Miksi ihmeessä inflaatio on sitten niin hidasta

10) Voivatko keskuspankit vaikuttaa inflaatioon?

11) Mitä sitten voidaan tehdä ja mitä tehdään?

12) Jotain meissä on vialla, kun kannua vain potkitaan eteenpäin?

12 kysymystä inflaatiosta

(1) Onko tärkein inflaatiomandaatti, hintavakaus, uhattuna?

EU on säätänyt inflaatiosta vain sen, että inflaation pitää olla vakaata. Koska vakaa inflaatio mahdollistaa liiketoiminnan pitkäaikaisen suunnittelun, se on tärkein ja käytännössä ainut mandaatti, joka keskuspankeilla pitää olla.

Inflaatio on ollut jo pitkään hyvin vakaata. Inflaatio on itseasiassa ollut vakaampaa kuin koskaan aikaisemmin, joten keskuspankkien ei pitäisi olla huolissaan. Korojen rakenteessa oleva aikapreemio, joka kuvastaa inflaatioriskiä, on pienentynyt negatiiviseksi.

(2) Inflaatio on kuitenkin hidastunut, onko se hidastunut paljon?

Hinnat ovat nousseet suurin piirtein 1,5 %:n vauhdilla, joten suhteessa parin prosentin tavoitteeseen poikkeama on pieni. Prospect-teorian (Daniel Kahneman, Nobel 2002) mukaan ihmi-sen aivot eivät pysty erottamaan pieniä lukuja toisistaan. Kuluttaja ei huomaa eroa -1%:n ja 2 %:n inflaation välillä, vaan kokee inflaation vakaana.

Jos 10 euron päivän pizza maksaa vuoden päästä 10,20 euron sijaan 10,15 euroa, niin sillä tuskin on väliä. Uudet ominaisuudet kestokulutushyödykkeissä hidastavat inflaatiota, mutta tuskin hidastavat kulutusta.

Jos kuluttaja ei erota muutosta inflaatiossa, niin deflatorisia odotuksia ei voi syntyä. Kuluttaja jatkaa siis kuluttamistaan entiseen malliin eikä siirrä kulutusta tulevaisuuteen. Jos kuluttaja ei välitä, onko inflaatio 1,0 vai 2,0 %, niin miksi keskuspankin pitäisi välittää?

(3) Inflaation hidastuminen on kuitenkin pahasta, eikös vain?

Hintojen kasvun hidastuminen ei ole sinällään huolestuttavaa, koska se on talouden normaali tapa korjata epätasapainojaan. Markkinamalliin kuuluu se, että hinnat nousevat ja laskevat kysynnän ja tarjonnan tasapainon mukaan. Kiinan teollistuminen on johtanut monien tavaroiden hintojen laskuun, mikä on lisännyt, ei vähentänyt, länsimaissa kulutusta.

Deflaatio sitä vastoin on kuluttajan mielentila. Jos hintojen lasku siirtää kulutusta tulevaisuuteen ja kiihdyttää edelleen hintojen laskua, talouteen syntyy negatiivinen deflatorinen takaisinkytkentä. Deflaatioon liittyy kysynnän heikkeneminen.

(4) Eikös Japani ole pelottava esimerkki deflaatiosta?

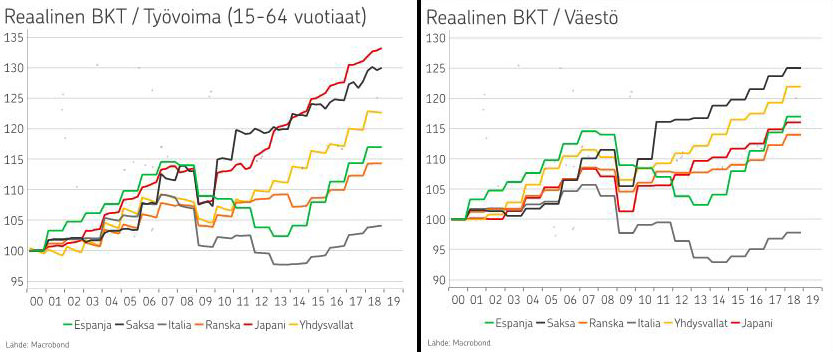

Koska Japanissa inflaatio on ollut hitainta ja hidas inflaatio on jatkunut pisimpään, siellä jos jossain kehityksen pitäisi olla deflatorista. Kysynnän pitäisi siis heikentyä hintojen laskiessa. Japanin BKT:n kasvu onkin ollut heikkoa, mutta BKT/väestö kasvu ei ole ollut.

Väestön supistuessa BKT/väestö kasvu kertoo BKT:n kasvua paremmin hyvinvoinnin kasvun. Työn määrän (väestön) pienentyminen heikentää automaattisesti BKT:n kasvua, mutta elossa olevan väestön hyvinvoinnista se ei kerro mitään.

Kun väestö ei kasva, talouden kasvu on tuottavuuden kasvua. Japanin BKT/ työväestö nousee nopeinta vauhtia kehittyneistä maista. Japanissa 65 vuotta täyttäneitä on 27 % väestöstä, joten pienenevä työväestö on pystynyt pitämään hyvin yllä hyvinvoinnin kasvua.

Koska työntekijöiden määrän pienentyminen pienentää myös työtunteja, kansantalouden tuottavuuden on täytynyt nousta. Japanin ”menetetyistä vuosikymmenistä” on syntynyt irrationaalinen pelkotila, jossa kaikenlainen hintojen lasku tulkitaan vaaralliseksi.

(5) Mutta tavoite on noin 2 %, siihen pitää päästä?

Keskuspankit taistelevat ”what ever it takes” -tyyliin hintojen kasvuvauhdin hidastumista vastaan. Tyyli on vaarallinen, koska se sulkee auto¬maattisesti kokonaisuuden kriittisen analyysin päätöksenteon ulkopuolelle.

Keskuspankkien 2 %:n tavoite on sopivalta tuntuva luku, mutta ei sen enempää. Yhdellä luvulla ei voi ohjata monimutkaista taloutta. Ei ole olemassa yhtä inflaatiovauhtia, joka olisi aina oikea.

Jos väkisin pyritään tavoitteeseen yhdessä kohdassa taloutta, epätasapainoja syntyy väistämättä jossain toisessa kohdassa. Kaikkien muiden pelkojen syrjäyttäminen deflaatiopelon tieltä on vaarallista. Viimeisestä deflaatiosta on lähes sata vuotta, kun taas nykyinen talous on ajautunut kuplataantumien sarjaan, jossa ei näy loppua. Keskuspankkien nykyinen politiikka perustuu kuplan rakentamiseen so. omaisuusarvojen nostamiseen yli normaalin tason. Markkinoita siis ohjataan suuntaan, jossa todennäköisimmin on suurin riski.

(6) Mitataanhan inflaatiota samalla tavalla?

Jos 2 %:n luku on sattumanvarainen, niin samoin on sen mittaaminen. Suurissa valuuttapareissa, kuten EUR/USD, inflaation mittaaminen molemmilla talousalueilla pitää olla samanlaista, koska muuten rahapolitiikat perustuvat erilaisiin talouden fundamentteihin.

Jos asuinkustannukset laskettaisiin inflaatiossa samalla tavoin Euroopassa kuin Yhdysvalloissa, inflaatioissa ei pitäisi olla juurikaan eroa. Jos inflaatioissa ei ole eroa, niin rahapolitiikoissa ei myöskään pitäisi olla. Kuitenkin rahapolitiikka on ollut huomattavasti kevyempää Euroo-passa kuin Yhdysvalloissa. Tämä on todennäköinen syy sille, miksi euro on aliarvostettu. Eu-ron aliarvos¬tuksesta kertoo parhaiten Euroopan kauppataseen ylijäämäisyys. Saksan kauppataseen ylijäämä on maailman suurin.

(7) Kohta inflaatio kiihtyy, suhdanne on vielä kesken?

Yhdysvaltain keskuspankin päätös leikata korkoa, kertoo suhdannenäkyminen kääntyneen laskuun. Tilanne on karu Euroopan keskuspankille, koska EKP:n ohjauskorko on kaikkien aikojen alimmalla tasollaan ja tase on kaikkien aikojen suurin, mutta siitä huolimatta pitkä korko on laskenut kaikkien aikojen alimmalle tasolle!

Elvytyspuskureita pitäisi alkaa purkaa, mutta niitä ei ole. Tähän on vaikuttanut elvytyksen tehottomuus, mutta myös se, että elvytyksestä on ollut vaikea päästä eroon. Alun perin väliaikaiseksi tarkoitetun QE:n muuttuminen pysyväksi ei ole yllättävää, koska elvytys on tapahtunut markkinoilla ja markkinoiden luontainen hinnoittelu on lyhytjänteistä ja addiktiivista. Jos markkinoille annetaan jotain hyvää, ne eivät päästä siitä irti, vaan vaativat sitä lisää ja suurempina annoksina.

Keskuspankit olettivat voivansa hallita suhdanteita, mikä oli uhkarohkea asenne. Pitkän aika-välin ohjeistuksia annettiin ikään, kuin voitaisiin päättää, missä vaiheessa suhdanne on tulevaisuudessa. Pitkän aikavälin ohjeistuksen piti olla voimakas työkalu, vaikka se on käytännnöä vain epärealistinen arvaus siitä, missä korkojen pitäisi olla tulevaisuudessa.

(8) Siltaperiaatteesta vanhojen rakenteiden tukemiseen – tapaus Italia?

Jos ultrakevyttä rahapolitiikkaa on harjoitettu 10 vuotta, lienee selvää, että keskuspankit eivät ole suhdannesyistä vaan rakennesyistä liikkeellä. Kun keskuspankit tavoittelevat kaikin keinoin hintamandaatin täyttämistä, niin samalla ne luopuvat keskeisestä siltaperiaatteestaan. Taloudessa kestävät periaatteet ovat hyödyllisempiä kuin harkinnanvaraiset numeeriset tavoitteet.

Siltaperiaatteen mukaan taloutta voidaan elvyttää suhdannetaantumien yli, mutta rakenteellisten ongelmien korjaaminen jätetään markkinavoimien tehtäväksi. Keskuspankit toimivat ikään, kuin kevyellä rahapolitiikalla voitaisiin korjata rakenteita, vaikka sillä itse asiassa ylläpidetään niitä.

Jos esimerkiksi Italian pankkijärjestelmää tuetaan kevyellä rahapolitiikalla, Italialla ei ole motiivia korjata sitä. Italian pankkijärjestelmän ollessa riskisempi kuin muiden maiden pankkiunionin rakentamiseen ei löydy yhteistä motiivia. EKP ymmärtää hyvin, että Euroopan ongelmien ratkaisuun tarvitaan yhtenäisempi unioni, mutta toisaalta se omilla toimillaan es-tää sen syntymisen.

Italian valtionlaina on puolestaan esimerkki ansasta, johon voi joutua, kun panokset kasvavat riittävästi. EKP omitaa vajaan 400 miljardin edestä Italian lainoja, joten sillä ei ole mahdollisuutta päästää Italiaa rahoituskriisiin. Tällä on vaikutus rahapolitiikkaan siten, että EKP ei voi jättää riskin hinnoittelua markkinoiden armoille. Rahapolitiikassa on siis jatkuva kevyt viritys, joka puolestaan määrää Italian budjettipolitiikan virityksen.

Jos kriisi on tullakseen, se kannattaa ottaa heti vastaan, koska se on pienimmän riesan tie. Italian pitkäaikaiseen rahoittamiseen ei olisi alun perinkään pitänyt lähteä. Nyt ollaan tilanteessa, jossa rahoittamista on pakko jatkaa. EKP on ajautunut tilanteeseen, jossa se odottaa ratkaisua, mutta ratkaisun tekeminen vaikeutuu joka vuosi.

(9) Miksi ihmeessä inflaatio on sitten niin hidasta?

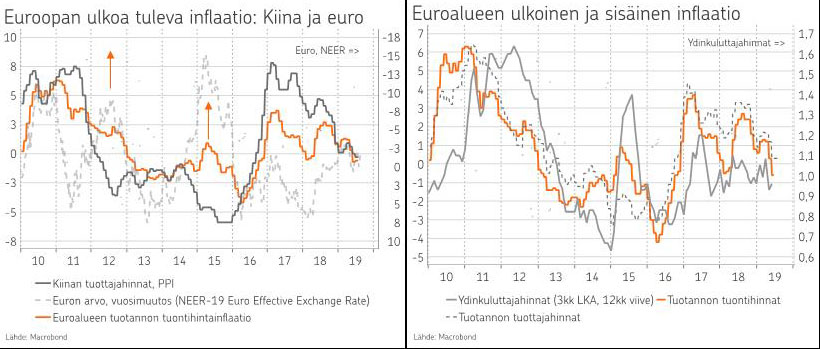

Inflaation hidastumiseen ei varmastikaan löydy yhtä oikeaa vastausta. Uskon, että hyvä vastaus on globalisaatio ja enenemässä määrin robotiikka. Kiinan osuuden dramaattinen kasvu globaalissa kaupassa, on tehnyt inflaatiosta globaalimpaa kuin aikaisemmin.

Kiina on niin suuri tavaroiden valmistaja, että sen tuottajahintojen inflaatio kulkeutuu muiden maiden kuluttajahintoihin. Tämän vuosisadan ensimmäisellä vuosikymmenellä Kiina rakensi valtavan ylikapasiteetin, mikä näkyi inflaation kiihtymisenä. Toisella vuosikymmenellä kapasiteettia oli yli tarpeen, mikä näkyy inflaation hidastumisena. Koska vastaavan suuruista ylikapasiteettia ei ole rakennettu aikaisemmin, pitkään jatkunutta inflaation hidastumista ei osata pitää normaalina tasapainottumisena.

(10) Voivatko keskuspankit vaikuttaa inflaatioon?

Kun inflaatio on enenevässä määrin globaalia, keskuspankkien keinot vaikuttaa inflaatioon ovat vähäiset. Kiinasta tuleva disinflaatio ei poistu muiden maiden kevyellä rahapolitiikalla, vaan Kiinan on vietävä ylikapasiteettinsa purku loppuun. Muiden maiden kevyt rahapolitiikka voi itse asiassa kärjis¬tää ongelmaa pääomien ohjautuessa vientivetoisiin kehittyviin talouksiin.

Keskuspankit seuraavat enemmän ydininflaatio kuin kokonaisinflaatiota, koska ne eivät voi vaikuttaa kokonaisinflaatiossa oleviin energian ja ruuan hintoihin. Samaan tapaan ydininflaatiossa on ulkoa tulevia komponentteja, joihin keskuspankit eivät pysty vaikuttamaan.

Jotta inflaatiotavoite on järkevä, inflaatioon pitää pystyä vaikuttamaan. Jos inflaatioon voidaan vaikuttaa vain osittain, silloin tavoitteen on oltava väljä. Kiinan integroituessa yhä tiiviimmin globaaliin talouteen, keskuspankit pystyvät vaikuttamaan yhä pienempään osaan inflaatiota, joten inflaatiomandaatin soveltamista pitäisi muuttaa joustavammaksi, eikä keskittyä desimaaleihin

Seuraavista kahdesta kuvasta näkee, että euroalueen tuotannon tuontihinnat seuraavat hyvin Kiinan tuottajahintoja ja euron kurssin muutoksia. Rahapolitiikan ytimessä olevat kuluttajahinnat puolestaan seuraavat hyvin tuottajahintoja, jotka puolestaan seuraavat tuotannon tuontihintoja. Kotomaisesta inflaatiosta merkittävä osa on keskuspankkien ulottumattomissa.

(11) Mitä sitten voidaan tehdä ja mitä tehdään?

Jos numeerinen inflaatiotavoite halutaan pitää, niin sitä on tarkistettava vastaamaan talouden tilaa. Potentiaalinen kasvu on hidastunut, mikä ei ole epäselvää, joten inflaatiotavoitetta pitäisi laskea vastaavasti.

Kun inflaatio on hidastunut, jonkin vanhan mandaatin mukaisen inflaation tavoittelu johtaa automaattisesti liian kevyeen rahapolitiikkaan, eli pidemmällä aikavälillä likviditeettiansaan. Nykyinen ongelma on siis todennäköisesti itse aiheutettu.

Tällä hetkellä keskuspankit ovat edelleen keventämässä rahapolitiikaansa, joten riskit jatkavat kasvuaan markkinoilla. Miksi keskuspankit jatkavat vanhalla mallilla ja toivovat eri tulosta? Yksi selitys on tietenkin, että he voivat.

Riippumattomuus on hyvä periaate, kun se suojelee keskuspankkeja poliittiselta painostukselta ja koskee tuttua korkopolitikkaa. Astuttaessa tutun korkopolitiikan ulkopuolelle asia ei ole enää selvä. Kun päätökset koskevat markkinoiden riskiä, päätöksentekoon täytyy liittyä vastuullisuus. Moraalikadon tunnusmerkki on sellaisen riskin ottaminen, josta ei joudu vastuuseen.

(12) Jotain meissä on vialla, kun kannua vain potkitaan eteenpäin?

Tässä tulee mieleen vanha ”biisoni”-teoria. Luonnossa liikkuvat ihmiset metsästivät vain sen verran kuin oli tarpeen, koska he halusivat pitää biisonikannan terveenä tuleville vuosille. Metsästyksen seuraukset nähtiin konkreettisesti ja nopeasti. Ongelmat tulevat pitkälti siitä, että nykyajan ihminen on menet¬tänyt kosketuksen omien päätösten ja niiden seurausten välillä. Päätösten vaikutukset tulevat pitkällä viiveellä ja päätettävät asiat ovat abstrakteja.

Julkisella sektorilla on taipumus elvyttää laskusuhdanteessa, mutta jättää kiristys väliin nou-susuhdanteessa. Vastaavasti keskuspankeilla on taipumus keventää rahapolitiikkaa liian aikaisin talouden hidastuessa ja kiristetään liian myöhään talouden kiihtyessä. Kun katsoo, missä velkaantuneisuus ja korot ovat, on selvää, että kumpaakin keskeisistä instituutioista vaivaa haluttomuus tehdä ikäviä mutta vastuullisia päätöksiä, mikä johtaa lyhytjänteisyyteen.

Yksilötasolta löytyy sama ongelma. Ihmisellä on primitiivinen laumavietti. Epävarmuuden kasvaessa laumavietti kasvaa myös. Tähän perustuu todennäköisesti myös autoritääristen mallien suosio. Laumavietti selittää, miksi on niin kiva myötäillä yleistä mielipidettä, eli olla lauman hyvä jäsen.

Tämä on varma kaava sille, että asiat lähtevät menemään jossain kohtaa pieleen. Muutos on vaikea, koska vallitseva mielipide (rakenteet) eivät halua muutosta. Muutos edellyttää itsenäistä järjen käyttöä, eli lauman ulkopuolelle siirtymistä, mikä on epämiellyttävää. Tämä on itseasiassa filosofian ydin. Jo Sokrates kutsui itseään ärsyttäväksi paarmaksi.

Näistä ominaisuuksista seuraa toimintamalli, jota voi kuvata kannun potkimiseksi. Mitä pidemmälle kannua potkitaan, sitä heikommat ovat talouden rakenteet ja sitä lähempänä deflaatio on.

Jatkuu osassa 2.

Kirjoittaja Jussi Hyöty toimii strategina OP Varainhoidossa.