Talouskasvu on globaalilla tasolla vahvistunut viimeisen vuoden aikana merkittävästi. Yhdysvalloissa loppukeväästä koettu tilapäinen heikkenemisen vaihekin on nyt jäämässä taakse. Keskuspankkien perusteet jatkaa ultrakevyttä rahapolitiikka ovat vakaamman talousympäristön myötä entistä heikommat. Muutokset rahapolitiikassa voivat hyvinkin aiheuttaa järistyksiä sijoitusmarkkinoilla.

Hintavakaus, eli inflaation noin 2 %:n taso, on useimpien keskuspankkien tavoite. Huolimatta talousaktiviteetin positiivisesta kehittymisestä kaikilla talousalueilla viimeisen vuoden aikana, ei inflaatiossa ole tapahtunut kummoisia. Sen verran piristymistä on kuitenkin nähty, että deflaatio-uhan mukanaan tuomasta hätätilasta on päästy eroon.

Vahvempi globaali talouskasvu ruokkii itseään kohentuneen luottamuksen kautta ja viime aikoina ekonomistit ovatkin monin paikoin kilpailleet positiivisten lausuntojen ja ennusteiden nostojen saralla. Tällaisessa ympäristössä keskuspankkien jo finanssikriisistä lähtien harjoittaman ultrakevyen rahapolitiikan aika alkaa olla ohi. Huolimatta siitä, että inflaatio ei ole saavuttamassa tavoitetasoa lähiaikoina. Ultrakevyestä asennosta poistuminen ei kuitenkaan tarkoita sitä, että keskuspankit pyrkisivät kiristämään rahapolitiikkaa. Lähinnä kyse on siitä, että liiallisista toimista pyritään eroon. Rahapolitiikka tulee säilymään globaalilla tasolla hyvin elvyttävänä vielä pitkään.

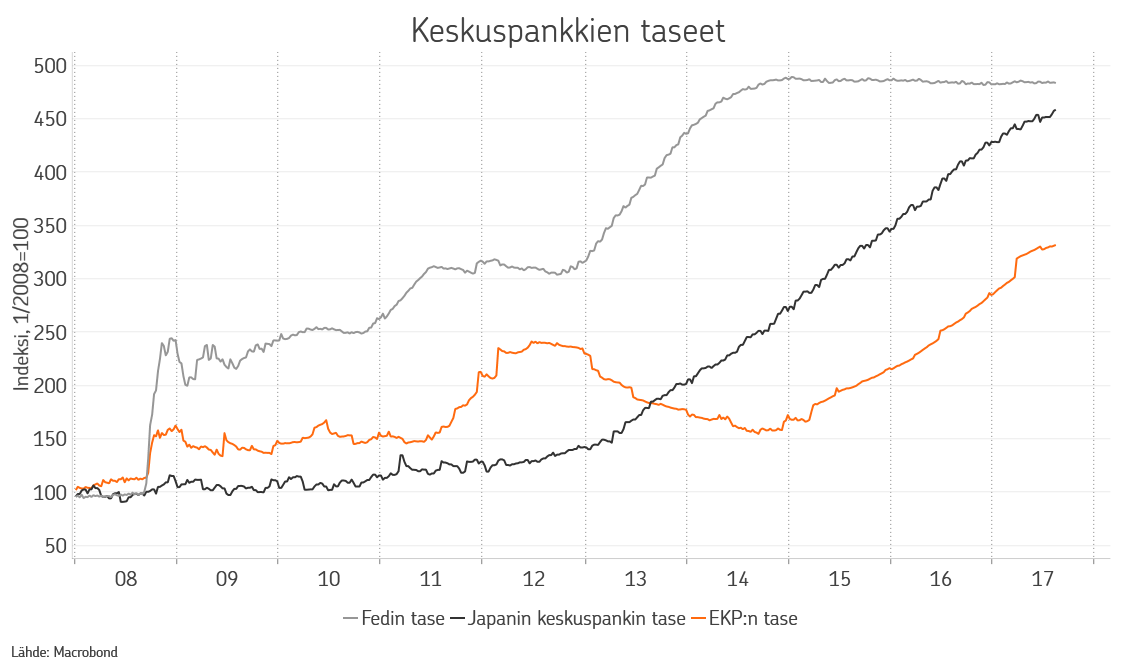

Keskuspankeista Yhdysvaltain Fed on aikeissaan pisimmällä, koska myös taloussykli on ehtinyt pisimmälle. Fed on nostanut ohjauskorkoaan kolme kertaa viimeisen vuoden aikana ja aikoo syksyn kuluessa aloittaa myös arvopaperiostoilla turvonneen taseensa supistamisen. Prosessi tulee olemaan hyvin hidas, eikä se todennäköisesti ehdi päättyä ennen seuraavan taantuman saapumista.

Euroopan keskuspankki jatkaa toistaiseksi edelleen taseensa kasvattamista arvopaperiostoilla. Kuluvan syksyn aikana kuulemme kuitenkin, että millä aikataululla EKP ajaa osto-ohjelmaa yhä pienemmäksi ja lopettaa sen lopulta kokonaan. Negatiivisista koroista pyritään pääsemään eroon viimeistään sitten, kun ostot ovat päättyneet.

Suurista keskuspankeista Japanin keskuspankki jatkaa edelleen määrällistä elvytystä, mutta talouskasvun vahvistuessa ja inflaation herätessä henkiin tulevat vastaavat toimet ajankohtaisiksi myös siellä.

Mikä vaikutus keskuspankkien rahapolitiikan muutoksella voisi olla sijoitusmarkkinoihin?

Sekä osake-, että korkomarkkinat ovat kehittyneet erittäin positiivisesti jo pitkän aikaa ja sen myötä paranevat talousolosuhteet ja yritysten tuloskunto on hinnoiteltu varsin hyvin. Tätä kuvastaa esimerkiksi se, että edellisen tulosjulkistuskauden aikana hyvästä, mutta odotusten mukaisesta, tuloskasvusta ei enää palkittu positiivisella kurssireaktiolla vaan jopa pienellä laskulla. Osakemarkkinan arvostustaso on jonkin verran pitkän aikavälin normaalitason yläpuolella, mikä nollakorkomaailmassa, jossa sijoitettavaa likviditeettiä riittää yllin kyllin, onkin perusteltua. Mikäli keskuspankit siirtyvät pois ultrakevyestä asennosta voi se aiheuttaa sopeutustarpeita sijoittajien salkuissa. Tuottoa metsästäessään moni sijoittaja on ajautunut korkeamman riskin kohteisiin, kuin missä luonnollisesti olisi. Tarkasteltavana on näin ollen salkkujen riskitaso, tuotto-odotukset, likviditeetti jne. Sijoittajien alkaessa liikehdinnän, voi tällä olla hetkellisiä ja dramaattisiakin vaikutuksia markkinahinnoitteluun.

Tässä yhteydessä on kuitenkin hyvä muistaa, että keskuspankit eivät halua vaarantaa rakentamaansa vakautta, eivätkä ne ole kiristämässä rahapolitiikkaansa. Hyvin matalien korkojen ja löyhän rahapolitiikan ajanjakso on jatkumassa vielä pitkään. Samalla talouskasvu on suurella todennäköisyydellä edelleen kehittymässä positiivisesti tukien tuloskehitystä yritystaloudessa. Sijoittajan ympäristö säilyy siis suotuisana vielä tulevaisuudessakin.

Mikäli ajattelee kuitenkin, että keskuspankkien alkavasta suunnanmuutoksesta voisi aiheutua markkinamyllerrystä, voi sijoittaja yrittää ennakoida niitä laskemalla salkkunsa riskitasoa jo etukäteen – opportunistisesti. Ajoittaminen on vaikeaa ja tämä ei välttämättä toimi. Onnistuessaan salkkunsa pääsee ostamaan selvästi myyntihintaa halvemmalla takaisin. Mikäli myöhästyy ajoituksesta, tai ei halua lähteä spekulatiiviseen liikkeeseen mukaan, voi sijoittaja odottaa mahdollisten myllerrysten yli lisätäkseen salkun osakepainoa heikosti tuottavien korkoinstrumenttien tilalle.

Matalien korkojen ja tuotto-odotusten maailmassa sijoittamisen tuska tuottojen metsästyksen ja riskin ahnehtimisen muodossa jatkuvat korjausliikkeiden välissä ja näin ollen nykyinen sijoitussykli ei vielä ole tiensä päässä. Jatkossa sijoittajan tulee vain olla vielä aiempaakin valikoivampi salkkunsa sisällön suhteen.

Kirjoittaja Patrik Moring toimii OP Varainhoidossa strategina ja salkunhoitajana keskittyen pääosin osakesijoituksiin. Patrik on toiminut sijoitusten parissa vuodesta 2000 lähtien.