Tuloskausi vetelee viimeisiään, joten on aika vetää yhteen julkaistuja Q3-raportteja. Lähtökohdat kolmannelle vuosineljännekselle tultaessa eivät missään tapauksessa olleet helppoja yhtiöille: inflaatiovaikutukset rajoittivat edelleen usean yhtiön näkymiä ja kysynnässä oli nähty hiipumista useilla toimialoilla. Haasteellisesta toimintaympäristöstä huolimatta yritykset todistivat marginaaliensa puolustamisessa kuitenkin pääosin kestokykyisyyttä.

Vuoden 2023 kolmas vuosineljännes jatkoi jälleen kaksijakoista rataa, sillä kysyntäympäristön heikkous alkoi korostumaan raportoiduissa liikevaihdoissa odotettua vahvemmin. Piristävää tosin oli, että liiketulokset olivat pääosin ennakoitua positiivisemmat.

Vaikka yhtiöiden tulosennusteet oli jo asetettu varsin alhaisille tasoille ennen tuloskautta, oli liikevoittototeuma silti suotuisa haastavan talousympäristön ympäröimänä.

Tähän lääkkeenä toimivat muun muassa aiemmin toteutetut hinnankorotukset sekä tuotanto- ja valmistuskustannusten asteittainen hellittäminen etenkin valmistavassa teollisuudessa.

Vertailukelpoinen yhteenlaskettu liikevoitto laski vuoden takaisesta 25,4 prosenttia, ylittäen konsensusennusteet hienoisesti 0,3 prosenttiyksiköllä. Tuloskestävyydessä on kuitenkin esiintynyt edelleen merkittävää polarisoitumista eri sektorien välillä. Jälkisykliset toimialat, kuten investointitavarateollisuus, ovat toistaiseksi raportoineet vielä ennätysvahvoja tuloksia.

Ilman finanssi-, metalli- ja energiasektorin tulosvaikutuksia, Q3:n yhteenlaskettu liikevoitto olisi laskenut vertailukaudesta jopa 39,9 prosenttia, alittaen myös konsensusennusteet 7,3 prosenttiyksiköllä. Erityisen suuri vaikutus on etenkin finanssisektorin vahvalla tuloskunnolla (+30 % vertailukaudesta), jota erityisesti korkojen nousu on tukenut.

Positiivista tuloskehitystä finanssisektorin lisäksi investointitavara- sekä kulutustavarateollisuudessa

Sektorikohtaisesti positiivista tuloskehitystä nähtiin finanssisektorin lisäksi esimerkiksi investointitavara- (+13 % v/v) sekä kulutustavarateollisuudessa (+35 % v/v). Investointitavarateollisuuden yhtiöiden, kuten Cargotecin ja Konecranesin, vankan tuloskasvun taustalla oli korkeammat toimitusvolyymit, asteittain tasoittuva kustannusinflaatio sekä aiemmin tehdyt hinnankorotukset.

Lisäksi usean yhtiön kohdalla hyväkatteisen palveluliiketoiminnan kasvu tuki kannattavuutta. Arviomme mukaan sektorin yhtiöiden tuloskasvu on kuitenkin lähestymässä huippuaan ja tämän jälkeen hiipumassa, sillä toimialan uudet tilaukset kääntyivät laskuun jo Q2:lla.

Negatiivista tuloskehitystä nähtiin odotetusti metsäteollisuudessa (-83 %), terveydenhuollossa (-69 %) sekä metalliteollisuudessa (-59 %).

Metsäteollisuudessa vertailukausi esittäytyi edelleen monelle yhtiölle vahvana, mutta kuluvana vuonna tuloskuntoa ovat painaneet erityisesti toimintaympäristön heikentyneet näkymät, vertailukauteen selvästi alhaisemmat lopputuotteiden hinnat ja volyymit.

Terveydenhuollossa Orionin tuloslasku johtui vertailukauteen lukeutuvasta ODM-208 lääkeaihion ennakkomaksusta (208 miljoonaa euroa). Huomionarvoista on kuitenkin se, että terveydenhuollossa ja ilman ODM-208 lääkeaihion merkittävää tulosvaikutusta, sektorin tuloskasvu olisi ollut positiivinen pääosin hyvien Q3-tulosten seurauksena.

Metallinjalostuksen heikko tuloskehitys oli odotettua vertailukauteen nähden, mutta korostui odotettua vahvemmin erityisesti Outokummun tuloksessa, tämän jäädessä konsensuksesta yli 40 prosentilla.

Mitä voimme odottaa tulevalta kehitykseltä?

Odotamme kaikkien seurannassamme olevien noin 70:n yhtiön yhteenlasketun liiketuloksen laskevan vuonna 2023 noin 16 prosenttia vertailukauteen nähden. Yhtiökohtaisissa ohjeistuksissa vuodelle 2023 toistuivat heikkona säilynyt taloustilanne ja kysyntänäkymän epävarmuus.

Vaikka uskommekin koronnostosyklin olevan jo päätepisteessä, eivät rahoituskustannusten nousu ja rajoittunut investointihalu ole poistumassa hetkeen. Vuodelta 2024 odotamme kuitenkin noin 6 prosentin tuloskasvua.

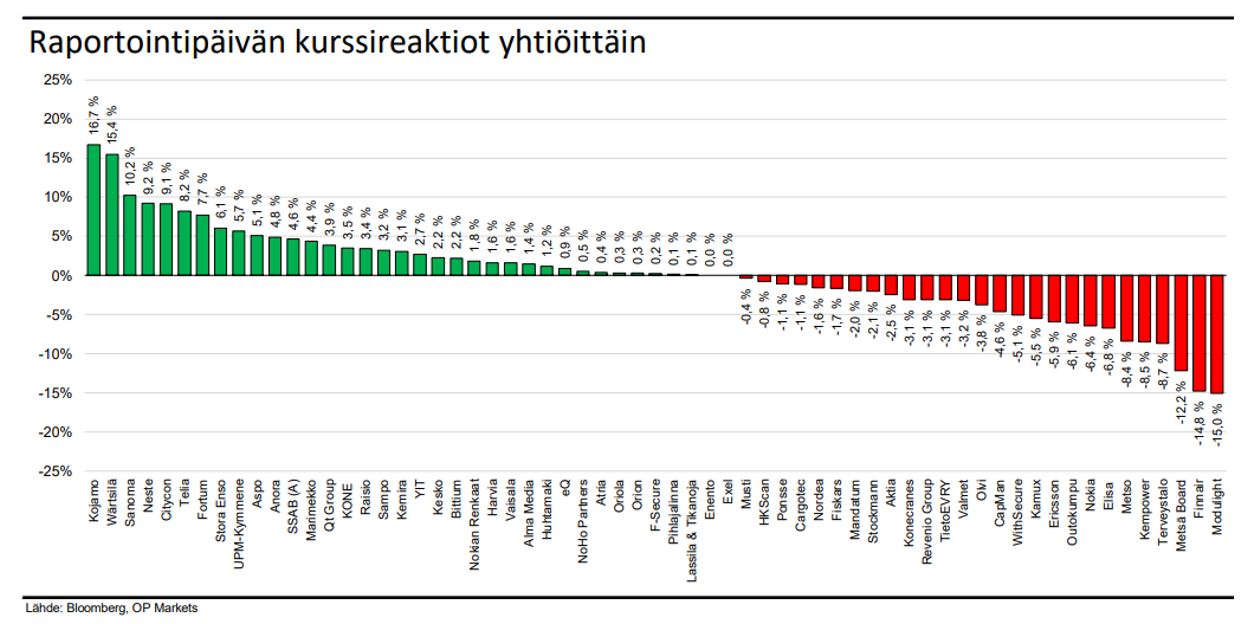

Tutkimme osakkeiden kurssikehitystä raportointipäivänä. Pyrimme näin saamaan kuvan siitä, minkälaisen vastaanoton tulosjulkaisut saivat markkinoilla. Raportointipäivänä 34 yhtiön osakekurssi nousi, kaksi pysyi lähes paikoillaan ja 28 laski päätöskursseilla tarkasteltuna. Raportointipäivän kurssiliikkeen mediaani oli yhteensä +0,2 prosenttia katsauskaudella.

Markkinoiden huomio keskittyy nykyisessä toimintaympäristössä edelleen vahvasti yhtiökohtaisten kysyntänäkymien kestävyyteen sekä monen yhtiön kohdalla sopeuttamistoimien realisointiarvoon.

Negatiiviset kurssireaktiot kuvastavat markkinoiden voimakasta reaktiota odotettua heikompaan tuloskehitykseen, vaikka tulosennusteet Q3-tuloskaudelle olivatkin jo valmiiksi asetettu alhaiselle tasolle.

Alla olevassa kuvaajassa on esitetty raportointipäivän kurssimuutokset suuruusjärjestyksessä. Yli 10 prosentin kurssinousu raportointipäivänä nähtiin ainoastaan Kojamossa, Wärtsilässä ja Sanomassa. Yli 10 prosentin kurssilaskut nähtiin vastaavasti Modulightissa, Finnairissa sekä Metsä Boardissa.

Kyseessä ei ole sijoitussuositus, sijoitusneuvonta tai kehotus ostaa tai myydä arvopapereita eikä sitä tule sellaiseksi käsittää. Sijoittamiseen ja rahoitusvälineisiin liittyy aina riskejä. Sijoitusten arvo ja tuotto voi muuttua ja sijoitetun pääoman voi menettää jopa kokonaan. Historiallinen kehitys ei ole tae tulevasta. Osakesijoittamisen palvelut tarjoaa osuuspankki.

Kirjoittaja Carlo Gylling (KTM) työskentelee osakeanalyytikkona OP:lla. Hankenilta valmistunut Gylling työskenteli aiemmin buy-side analyytikkona sekä liikkeenjohdon konsultoinnin parissa, erityisesti arvonmääritysten, mallinnuksen ja omistusjärjestelyjen innoittamana. Hänen harrastuksiinsa kuuluvat lenkkeily, golf, tennis sekä kuntosali – yhdistettynä muihin kesä- ja talviurheilulajeihin.

Lisää aiheesta

Aiemmat kirjoitukset

- Nouseeko kotipörssi vieläkään suosta? Tutustu ennusteisiin ja nappaa tuloskalenteri talteen

- Suomalaisyhtiöiden Q3-tuloskausiennakko: Tulokset edelleen voimakkaassa paineessa

- Suomalaisyhtiöiden Q2-tuloskausi: Epävarmuutta ilmassa

- Q2-tuloskausiennakko: Talousnäkymä ja kysyntäympäristön heikkous varjostaa monia toimialoja

- Q1-tuloskausiennakko: Heikko tuloskehitys ei antane aihetta juhlaan