Kuluvan vuoden aikana markkinoilla on riittänyt riskejä seurattavaksi, mutta jostain syystä sijoitusmarkkinat ovat purjehtineet läpi myrskyjen täysin vahingoittumattomina. Kauppasota ja poliittiset käänteet ovat lisänneet epävarmuutta talousnäkymiin, mutta osakekursseihin tämä ei ole heijastunut. Mitä nyt sitten on odotettavissa, kun riskit näyttävät poistuvan yksi kerrallaan?

Syksyn aikana aiemmin hallitsemattomalta näyttänyt kauppasodan nokittelu on rauhoittunut merkittävästi. Yhdysvaltain ja Kiinan edustajat ovat jälleen mahtuneet saman pöydän ääreen neuvottelemaan ja lokakuussa uutisoitiinkin, että merkittävä ”ensimmäisen vaiheen” sopimus on saavutettu. Tästä ei toistaiseksi ole mitään sen enempää konkretiaa, eikä sopimusta ole allekirjoitettu. Yhdysvaltain neuvottelija Wilbur Ross on kuitenkin pitänyt sopimuksen allekirjoitusta hyvin todennäköisenä. Monet miettivät nyt tietenkin, että mikä on muuttanut äänen kellossa.

Merkittävin syy kauppaneuvottelujen suunnanmuutokselle on raju muutos talousnäkymissä. Kauppasota on aiheuttanut paljon tuhoa erityisesti globaaleissa kauppavirroissa ja toimitusketjuissa. Epävarmuus globaalisti toimivien yritysten toiminnassa on kasvanut merkittävästi. Pitkittyessään tämä johtaa siihen, että yritykset alkavat vähentämään henkilöstöään ja ajamaan alas toimintojaan. Toteutuessaan tällä olisi suuri vaikutus Yhdysvaltain talouskasvulle, vaikka teollisuus on kohtuullisen pieni osa taloudesta. Palvelutkin nimittäin kärsivät vahvasti, mikäli kuluttajan luottamus tulevaan horjuu ja käytettävissä olevat tulot laskevat irtisanomisten myötä.

Marraskuussa 2020 pidettävät presidentinvaalit ohjaavat nyt Yhdysvaltain hallinnon toimintaa. Talouskasvua ja etenkään kotimaisen talouden luottamusta ei ole varaa päästää heikkenemään. Tällä hetkellä Trumpin uudelleenvalinta vaikuttaa aika todennäköiseltä, mutta mikäli talousmiehenä profiloituneen presidentin aikana kasvu kääntyisi heikompaan suuntaan ja kohtaisi kenties jopa taantuman, olisi uudelleenvalinta epävarmaa.

Suurten globaalisti toimivien yritysten taakkaa halutaan keventää, kun kotimarkkinoiden luottamus ja talousaktiviteetti ovat vielä vahvalla tasolla. Ei siis liene vahinko, että Ross esitti Kiinasta puhuessaan myös, että eurooppalaiselle autoteollisuudelle ei suunnitella tariffeja. Talousepävarmuuden näkökulmasta Euroopan kanssa avattava kauppasota olisi nimittäin selvästi vakavampi ongelma. Yhdysvaltalaisten yritysten kauppasiteet Eurooppaan ovat huomattavasti suuremmat kuin Kiinaan, ja ongelmat näissä suhteissa johtaisivat väistämättä ongelmiin myös Yhdysvaltain kotimarkkinoilla.

Vaikka on turha kuvitella kauppasodan poistuneen uhkien listalta pysyvästi, on nyt kuitenkin perusteet olettaa tilanteen pysyvän stabiilina tai paranevan hieman. Ainakin ensi syksyn vaaleihin saakka. Sen jälkeen tilanne nousee varmuudella uudestaan esiin, koska Kiinan toiminnan rajoittamisesta vallitsee Yhdysvalloissa puoluerajat ylittävä konsensus.

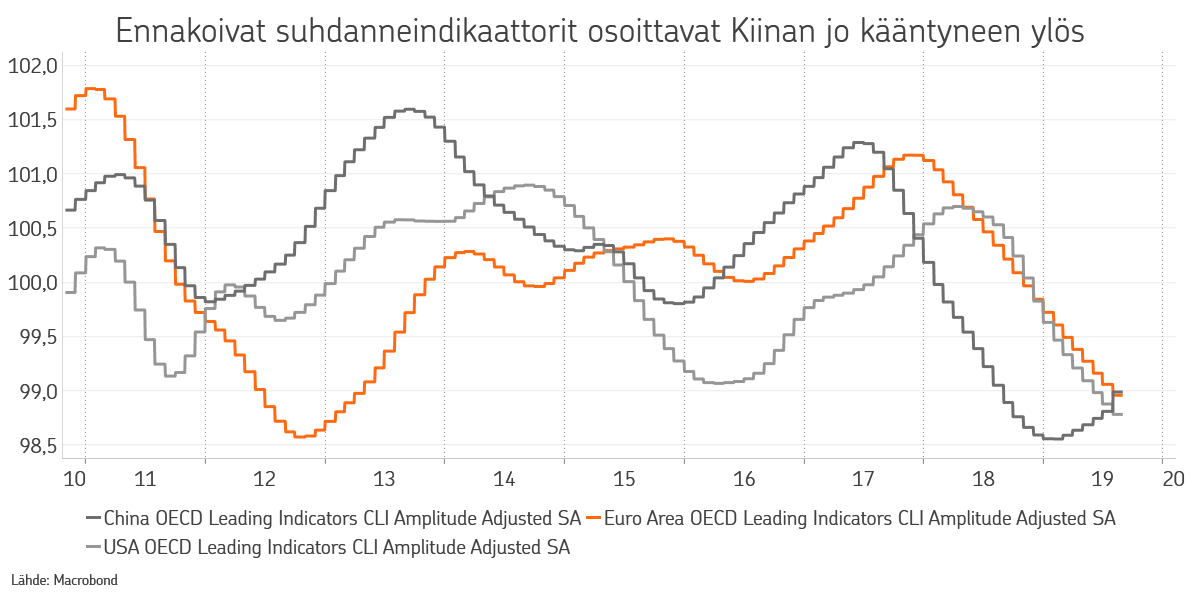

Kauppasodan rauhoittumisen lisäksi lämpimämpiä tuulahduksia on viime aikoina nähty talousnäkymissä. Taloussyklin kärjessä kulkevassa Kiinassa kasvu on hidastunut merkittävästi ja se hidastuu jatkossakin, johtuen mm. talousrakenteen muutoksesta. Kyse onkin lähinnä vauhdista, jolla hidastuminen sallitaan. Kiina pyrkii siis aika ajoin painamaan lisää kaasua, jolla talouteen saadaan lisää vauhtia. Nyt on sellainen ajankohta käynnissä. Tämä näkyy mm. luottokasvuna ja teollisuuden luottamuksen nousuna. OECD:n ennakoivissa indikaattoreissa Kiina on kääntynyt selkeästi parempaan. Vaikka tämä ei tarkoita merkittävää kasvun vahvistumista on se hyvä merkki myös Euroopan talousnäkymille, jotka seuraavat Kiinaa muutamien kuukausien viiveellä. Viime aikoina Euroopasta onkin saatu parempia talouslukuja, pl. Saksa, jossa tilanne on edelleen surkea mm. autoteollisuuden ja Turkin ongelmien vuoksi. Näkymät esim. Ranskassa kehittyvät kuitenkin tällä hetkellä hyvään suuntaan.

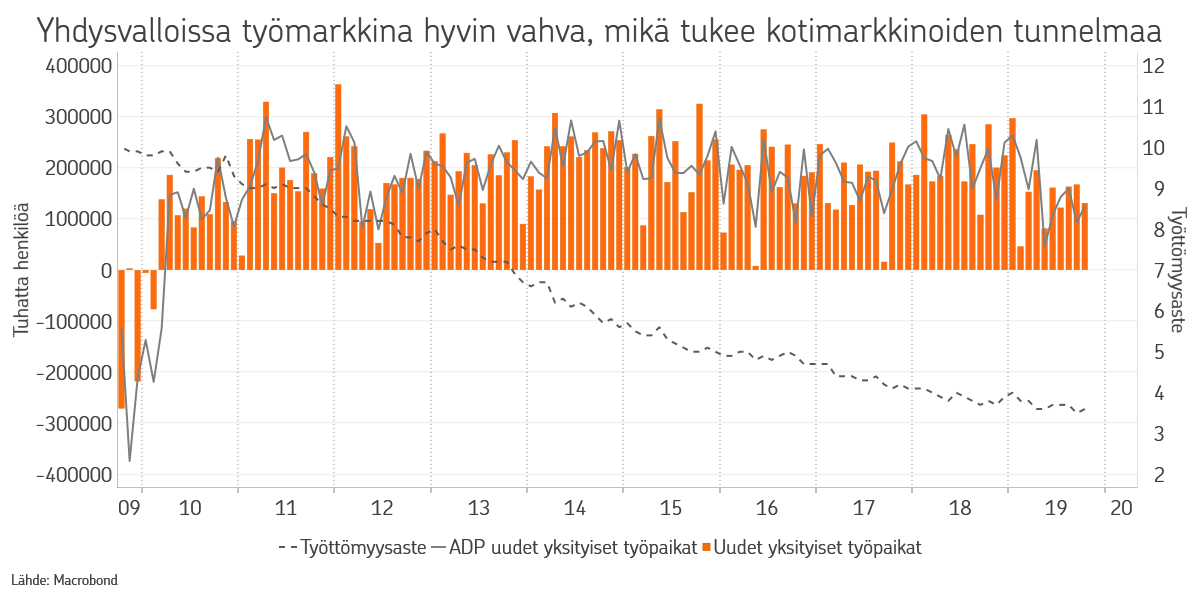

Yhdysvallat kulkee talouden minisykleissä Kiinan ja Euroopan jäljessä. Globaalisti toimivat teollisuusyritykset ovat edelleen hyvin pessimistisiä näkymistä, mikä onkin tärkeä tekijä kauppasopuhalukkuuden taustalla. Samaan aikaan on kuitenkin hyvä huomata, että kotimarkkinoilla menee itse asiassa hyvin. Työmarkkinoiden tilanne on vahva, palkat nousevat tasaisesti ja kotimarkkinayhtiöiden luottamus talouteen on hyvällä tasolla.

Kokonaisuutena onkin mielestämme liian aikaista alkaa julistamaan tulevaa taantumaa. Kauppasodan rauhoittuminen, vakautuvat talousluvut ja se, että taloudessa ei ole näkyvissä ilmiselviä epätasapainoja puhuu sen puolesta, että kasvujakso taloudessa jatkuu edelleen.

Sijoitusmarkkinoiden kannalta yllä kuvatun kaltainen tilanne on hyvin mielenkiintoinen. Osakkeet ovat olleet hyvässä nousussa koko vuoden, toki osittain tukeutuen vuoden vaihteen hyvin matalaan tasoon. Pääindekseissä ollaan kaikkien aikojen huipputasoilla ja voisi ajatella, että tästä ei juuri ylemmäksi päästä. Lämpimien tuulten siivittämänä osakkeet voivat kuitenkin jatkaa hyvää kehitystään. Suurin muutos nähtäneen siinä, että missä se nousu tapahtuu. Viime vuosien voimakkain nousu on nähty isoissa yhdysvaltalaisnimissä, kun sykliset osakkeet Euroopassa ja kehittyvillä markkinoilla ovat jääneet kehityksestä selvästi jälkeen. Näiden arvostukset ovat nyt hyvin edullisia, mikä kertoo siitä, että ne ovat laajasti aliomistettuja. Talouden ja kaupan riskien vakiintuminen siivittäisi todennäköisesti näitä yhtiöitä selvästi ylöspäin, vaikka indeksitasolla osakkeet eivät pääsisikään nousemaan merkittävästi korkeammalle. Tällaiseen kehikkoon kuuluisi osaltaan myös pitkien korkojen nousu nykytasoiltaan.

OP Varainhoidon allokaatiossa olemme varautuneet rotaation jatkumiseen kasvattamalla Euroopan painotusta ja laskemalla Yhdysvaltain osakkeet ylipainosta neutraaliin. Lisäksi olemme ostaneet syklisiä teollisuusyhtiöiden osakkeita salkkuun siellä ennestään olevien pankkiosakkeiden kaveriksi. Elokuussa korkojen laskettua erittäin voimakkaasti lyhensimme myös salkkujen korkoriskiä. Mikäli markkinoilla nähdään jonkin asteinen reilumpi korjausliike, olemme valmiit kasvattamaan osakepainoa nykyiseltä tasolta. Korkotason pysyminen hyvin matalana pitkälle tulevaisuuteen pitää riskilliset omaisuuslajit tuettuina, vaikka epävarmuus niitä välillä heiluttaakin.

Kirjoittaja Patrik Moring toimii OP Varainhoidossa strategina ja salkunhoitajana keskittyen pääosin osakesijoituksiin. Patrik on toiminut sijoitusten parissa vuodesta 2000 lähtien.