Sijoitusmarkkinoilla vuosi alkoi positiivisissa merkeissä. Talousnäkymä on jatkanut selkenemistään ja kauppasovun saavuttamisen jälkeen rauha oli laskeutunut markkinoille. Matkaan ilmestyi kuitenkin mutkia. Ensin tilanne Yhdysvaltain ja Iranin välillä näytti eskaloituvan pahemman kerran ja sitten uutisotsikot koronaviruksen nopeasta leviämisestä saavuttivat markkinat, kolauttaen tunnelmia. Emme kuitenkaan ole muuttaneet asemoitumistamme. Alla käymme läpi ajatuksiamme tarkemmin.

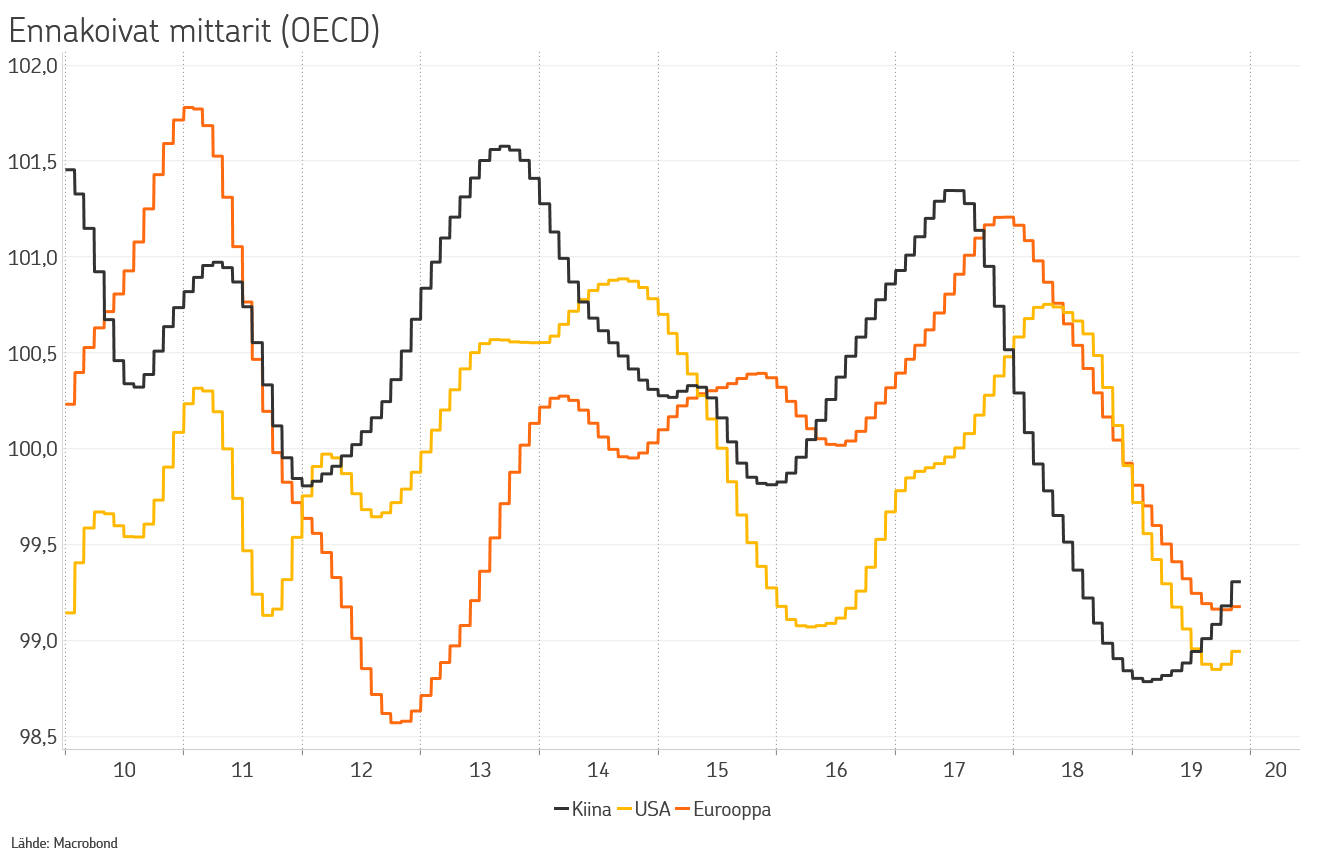

Talouskasvun näkymät ovat olleet vahvistuvalla uralla loppukesästä lähtien. Ennakoivat indikaattorit ja luottamuskyselyt ovat varsin laajalla rintamalla osoittaneet viimeaikaisen kehityksen etenevän oikeaan suuntaan. Viime vuoden kasvu oli heikkoa pitkälti Kiinan hidastuneen aktiviteetin ja kauppasodan aiheuttaman epävarmuuden vuoksi. Näistä kauppasota on nyt työnnetty syrjään väliaikaisesti. Aihe palaa varmasti agendalle vielä, mahdollisesti jo ensi syksynä, kun USA:n presidentinvaalit ovat riittävän lähellä, jottei epävarmuus aiheuta vaaraa Trumpin uudelleenvalinnalle. Kiinan talousnäkymät ovat kimurantimpi asia. Keskushallinto on tehnyt paljon asioita, joilla kasvu on pyritty vakauttamaan. Näissä toimissa onkin onnistuttu kohtuullisen hyvin. Lainananto on hyvässä kasvussa ja teollisuuden aktiviteetti on parantunut merkittävästi.

Kiinan osalta koronaviruksen aiheuttama epävarmuus on kuitenkin erityisen suurta. Suljetut kaupungit, liikkumisrajoitukset ja yritysten kiinnipitäminen aiheuttavat varmuudella ison loven ensimmäisen vuosineljänneksen kasvulukuihin sekä taloudessa, että yritysten tuloksissa. Vaikutukset heijastuvat myös globaalisti, esimerkiksi toimitusketjujen kautta välittömän suoran vaikutuksen lisäksi. Sijoittajan kannalta yhden vuosineljänneksen vaikutusten sijaan on kuitenkin syytä arvioida pidempiaikaista vaikutusta.

Mikäli virusepidemian leviäminen hidastuu ja se saadaan hallintaan lähikuukausien aikana, on todennäköistä, että osa menetyksistä saadaan paikattua kevään aikana. Tällöin pysyviä vaikutuksia markkinoille ei pitäisi tulla. Mikäli tauti osoittautuu vaikeammaksi saada hallintaan, ja se pääsee leviämään hyvin laajalle, on tilanne sijoittajan kannalta vaikeampi. Tämän tyyppisissä tilanteissa ongelma on, että kenelläkään ei ole tietoa, miten juuri tässä tapauksessa käy. Siksi on luonnollista, että vaikutuksia arvioidessa tukeudutaan edellisiin vastaaviin tapahtumiin. Virusepidemioita esiintyy aika ajoin, mutta niistä on harvoin saatu pidempiaikaisia vaikutuksia.

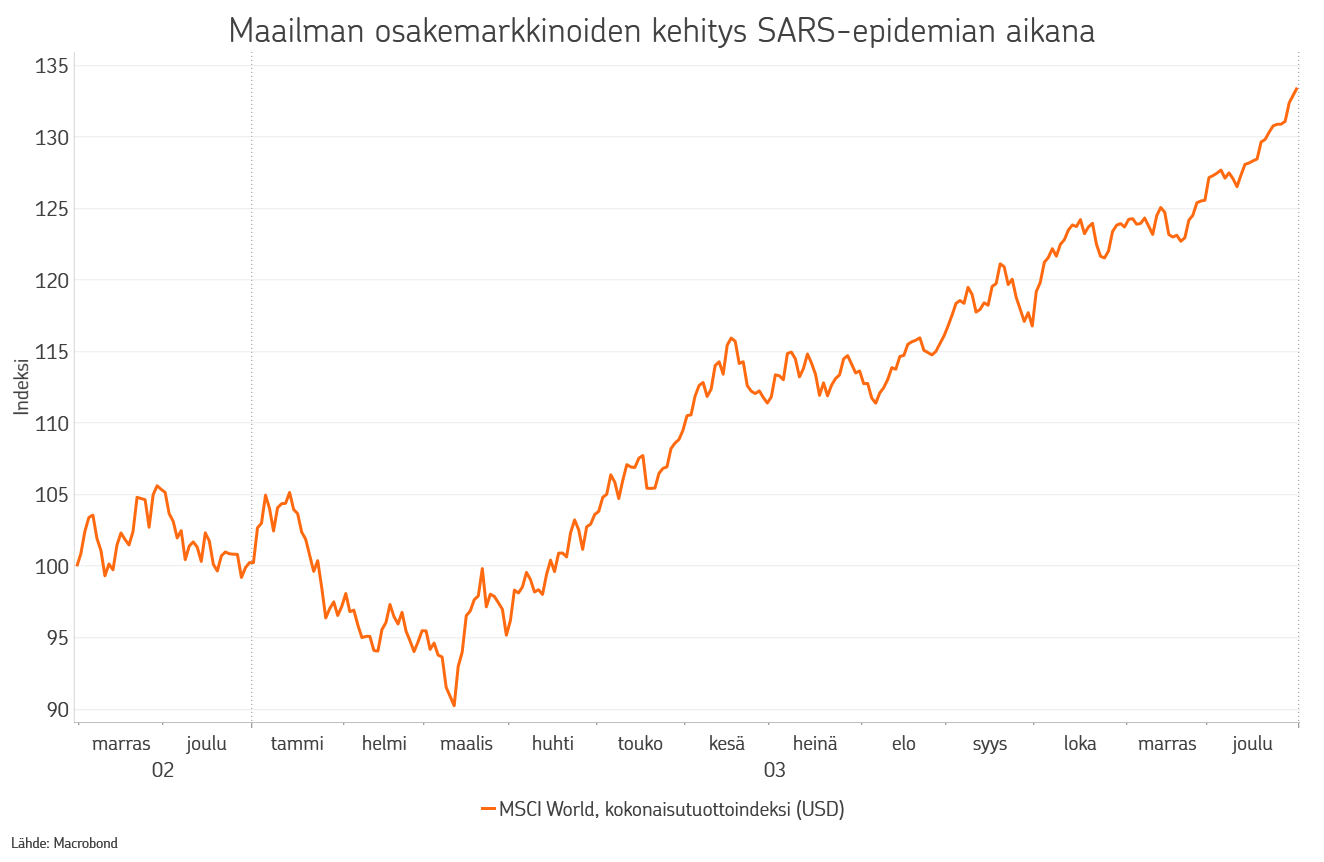

Nyt katseet on käännetty 2003 alkuvuonna riehuneeseen SARS-epidemiaan. Tartunnat alkoivat jo 2002 syksyllä, mutta Kiinan viranomaiset piilottelivat epidemiaa aina tammikuulle asti. Viruksen kiihtyvä vaihe kesti tuolloin tammikuusta toukokuulle, vaikkakin välillä tilanne näytti helpottavan. Osakemarkkinat kääntyivät laskuun tammikuussa, mutta palasivat nousuun jo maaliskuussa, huomattavasti aiemmin kuin viruksen leviäminen loppui siis. Toki 2003 vuoden käyttäminen vertailukohtana ontuu moneltakin osin. Ensinnäkin 2003 maalis-/huhtikuussa käytiin Yhdysvaltain ja Irakin välinen sota, jonka alkuun globaalien osakemarkkinoiden pohja osuu. Huomioitavaa on kuitenkin myös se, että tuolloin talousnäkymät olivat heikommat ja sijoitusmarkkinat olivat edelleen toipumassa pitkästä heikosta jaksosta. Nyt sijoitusympäristö on ollut vahva jo ennätyspitkään.

Kukaan ei voi tietää miten koronaviruksen kanssa lopulta käy ja siksi epävarmuus on kasvanut. Tämä näkyy sijoitusmarkkinoilla aivan perinteisin tavoin. Korkomarkkinoilla hermoilu ja odotukset epävarmuuden aiheuttamasta lisäelvytyksestä keskuspankkien toimesta, on näkynyt korkojen nopeana putoamisena takaisin kohti viime elokuun pohjatasoja. Globaalisti negatiivista korkoa tuottavaa velkaa on nyt 14.000 miljardin dollarin arvosta.

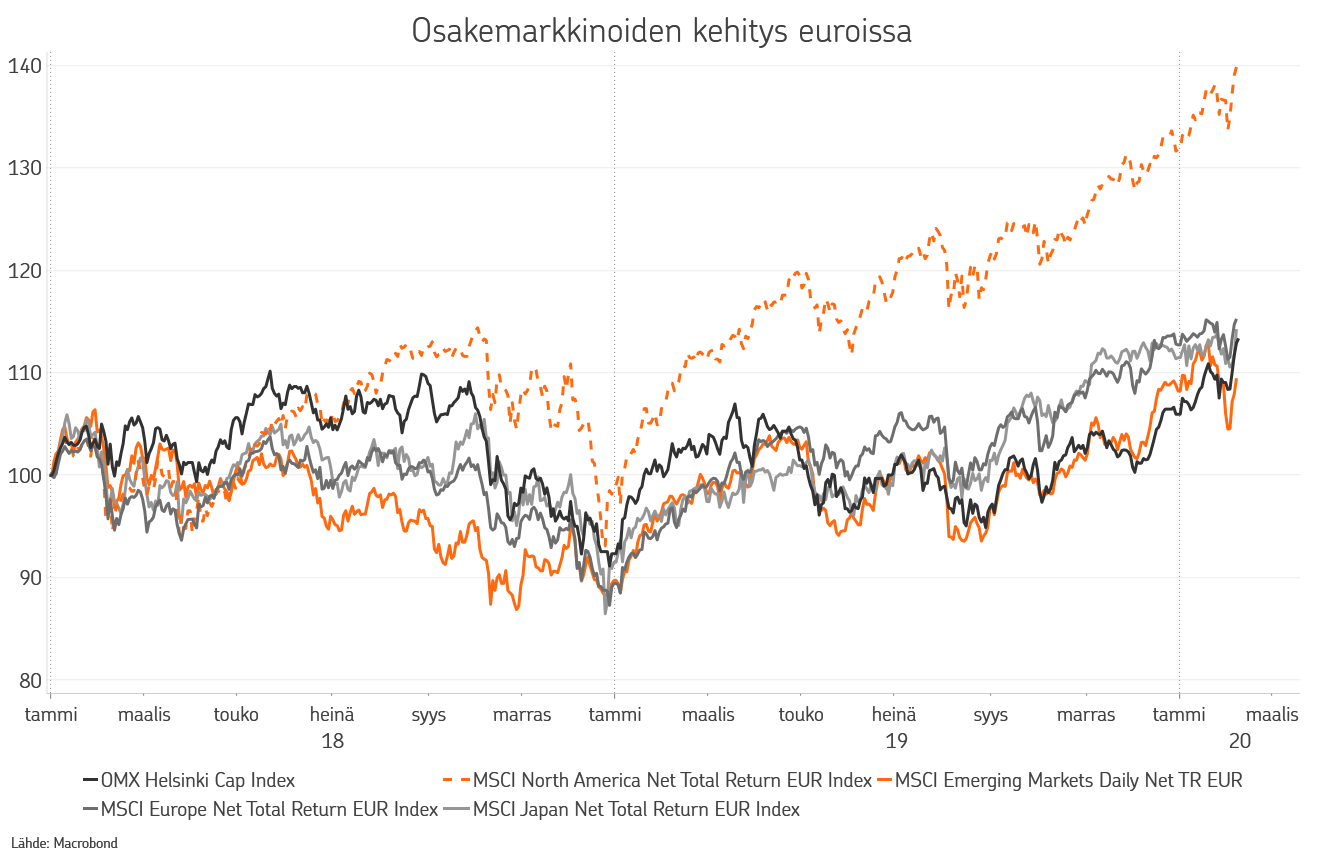

Osakemarkkinoillakin liikkeet ovat vanhastaan tuttuja. Kehittyvien talouksien osakkeissa kehitys on ollut heikointa. Luonnollisesti Kiina on ollut suurin kärsijä, mutta muuallakin Aasiassa kehitys on ollut heikkoa. Globaalista kasvusta riippuvaiset markkinat, kuten Eurooppa ja sektorit, kuten raaka-aineet ja teollisuus ovat myös kärsineet epävarmuuden kasvaessa. Yhdysvaltain markkinat ja erityisesti sen tunnetut ja suuret teknologiayhtiöt ovat jälleen olleet sijoittajien suosiossa.

Sijoitusmarkkinoiden negatiivisia reaktioita rajoittaa se, että talousnäkymät ovat selvästi vahvistumaan päin. Mikäli koronavirus ei jatka mylläämistään hyvin pitkään, ei ole syytä uskoa, että näkymät olisivat nyrjähtäneet pysyvämmin. Yrityssektorin tulokset ovat myös olleet vahvaa luettavaa. Tulosmomentum on kääntynyt parempaan suuntaan edellisen vuoden taaperruksen jälkeen. Tulokset tulevat tietenkin laskemaan ensimmäisellä vuosineljänneksellä viruksen takia, mutta mikäli tilanne menee ohi, edellytykset hyvälle jatkolle ovat olemassa.

Sijoitusmarkkinoille lohdutuksena epävarmuuksiin vastataan perinteisin keinoin eli elvyttämällä. Kiinan keskuspankki on työntänyt markkinoille massiivisen määrän likviditeettiä ja tarvittaessa vastaavat keinot otetaan käyttöön myös länsimaisissa keskuspankeissa. Nyt jo käynnissä olevien toimien lisäksi siis. Tämä tarkoittaa, että korot tulevat jatkossakin pysymään hyvin matalina, samalla kun kohdetta etsivää rahaa liikkuu markkinoilla ennätysmäärät. Tämä johtaa väistämättä osakkeiden ja vaihtoehtoisten sijoitusten kysynnän jatkumiseen ja selittää osaltaan sitä, että epävarmoissakaan tilanteissa kursseja ei saada alamäkeen kuin hetkellisesti. Helmikuun ensimmäisinä päivinä onkin markkinoilla tuntunut jo, että mitään virusta ei olisikaan. Sykliset markkinat ja sektorit ovat palautuneet mukavasti tammikuun lopun myynnistä.

OP Varainhoidon allokaatiossa pidämme osakkeet ylipainossa. Samoin jatkamme ylipainottamalla Eurooppaa osakkeiden sisällä. Sektoreista painoja on suunnattu globaalin kasvun paranemisesta hyötyville sektoreille. Matalat korot, kauppasodan riskien hälveneminen, sekä talouskasvun stabiloituminen ylläpitävät osakkeiden houkuttelevuutta. Erityisesti suhteessa korkoluokkiin osakkeet näyttävät houkuttelevalta.

Kirjoittaja Patrik Moring toimii OP Varainhoidossa strategina ja salkunhoitajana keskittyen pääosin osakesijoituksiin. Patrik on toiminut sijoitusten parissa vuodesta 2000 lähtien.