Vuoden odotetuin hetki, kesäloma, on monilla käsillä. Omaan kesääni kuuluu muun muassa mökkeilyä ja matkustelua. Vaikka kesäisin on taipumus heittää aivot narikkaan ja ladata akkuja, ajattelin hetken käyttää aivonystyröitäni ja toteuttaa pienen kesähuollon sijoitussalkussani. Ennen salkun syynäämistä on kuitenkin hyvä tiedostaa, missä maailma oikein tällä hetkellä makaa.

Kaikki taloutta ja sijoitusmarkkinoita seuraavat ovat lomansa ansainneet, sillä ensimmäinen vuosipuolisko on ollut varsin hektinen ja tapahtumarikas markkinoilla. Ensinnäkin FED ja EKP ovat jatkaneet ohjauskorkojen rivakkaa nostamista, mutta nyt keskuspankkien koronnostosyklit alkavat olla loppusuoralla.

Tämä on helpottava uutinen varmasti monille. Esimerkiksi asuntovelallisten suosiossa oleva 12 kuukauden euribor oli vielä vuosi sitten alle yhden prosentin, mutta nyt korko on kivunnut jo yli neljän prosentin. Myös velkaisten yhtiöiden lainanhoitokustannuksia korkojen nousun taittuminen helpottaa.

Osakemarkkinat ovat olleet pirteitä Atlantin molemmin puolin korkojen noususta huolimatta. Erityisesti teknologiasektori vetänyt indeksejä kohti koillista, kun taas syklisen perusteollisuuden kehitys on ollut synkempää. Kotimaan pörssi on kuitenkin jäänyt pahasti muiden markkinoiden jalkoihin; OMX Helsinki Cap tuottoindeksi on noin viisi prosenttia pakkasella vuoden alusta mitattuna.

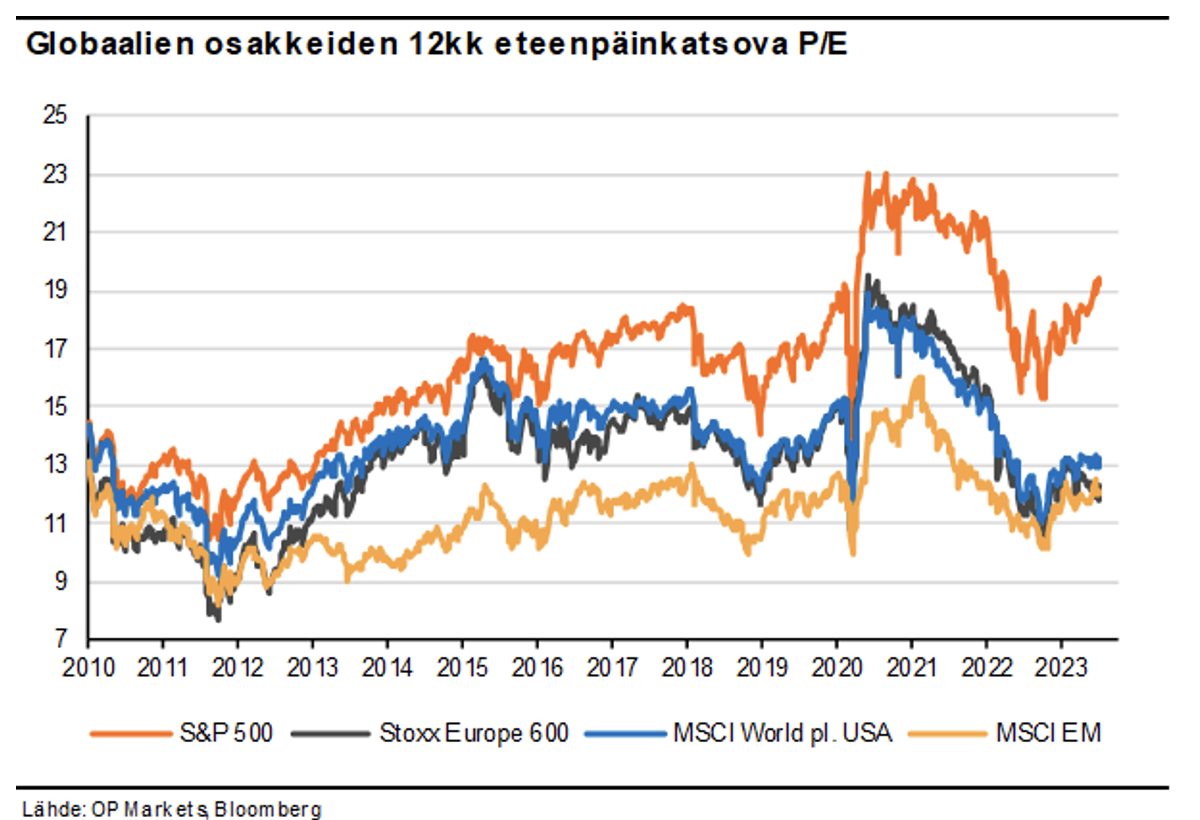

Alkuvuoden suhteellisen laajasta kurssinousuista huolimatta osakkeiden arvostustasot ovat yhä alle niiden pitkän aikavälin keskiarvojen muualla paitsi Yhdysvalloissa (kuva). Tämä avaa houkuttelevia ostonpaikkoja moniin laadukkaisiin yhtiöihin. Salkun kesähuollon yksi tavoitteeni onkin löytää tarkkailulistalle lisää eurooppalaisia yhtiöitä, jotka ovat valahtaneet alelaariin. Etenkin inflaationkestävät toimijat, joilla on näyttöä tuloksentekokyvystä ovat mieleeni.

Helsingin pörssissä on nähty alkuvuonna runsaasti julkisia ostotarjouksia. Ostotarjousten kohteena ovat olleet mm. Rovio, Nixu, Caverionin ja Uponor. Ostotarjouksia on nyt runsaasti, sillä monien yhtiöiden osakkeita on hakattu pörssissä kymmeniä prosentteja.

Tällainen ympäristö herättää usein kansainvälisten ostajien mielenkiinnon. Esimerkiksi sveitsiläisen Georg Fischerin esittämä tarjousaika Uponorissa on vielä voimassa 1.9 asti, joten kesän aikana sijoittajilla on hyvin aikaa aktivoitua ja pohtia kannattaako ostotarjous hyväksyä vai kenties myydä osake. Analyysimme on hiljattain tarjonnut konkreettista apua ostotarjouksien hyväksymisten kanssa. Lisää teemasta voit lukea pääanalyytikko Antti Saaren tuoreesta blogista.

Sijoitussalkun kesähuollossa kannattaa huomioida Q2-tuloskauden lähestyminen. Perinteisesti vuoden toisen kvartaalin tuloksia raportoidaan laajemman aikaikkunan sisällä muihin tuloskausiin nähden yhtiöiden johdon kesälomakaudesta johtuen. Q2-tulosraportteja saadaan jännittää siten aina elokuun loppuun asti.

Q2-tuloskausi tulee varmasti olemaan vaihtelevine tuloksineen mielenkiintoinen ja tarjonnee meille sijoittajille jälleen herkullisia iskunpaikkoja. Hiipuva kysyntä ja vaikea talousympäristö haastavat monen toimialan tuloksentekoa, mutta myös ilahduttavia parantajia vertailukauteen nähden löytynee. Esimerkiksi näin kesäkautena yleisesti esiintyvä matkakuume on siivittänyt liikennetoimialan näkymiä.

Jos tuloskauden kiemuroista haluaa pysyä perillä, niin laiturinnokassa löhöillessä voi selata esimerkiksi OP Analyysin kattavia Aamukatsauksia (vaatii kirjautumisen op.fi-palveluun) tai jätskikiskalle jonottaessa voi kurkata OP:n sosiaalisen median kanavista löytyvät tuloskommentit.

Osakkeiden lisäksi ajattelin suunnata kesäisen sijoitussalkkuhuollon yhteydessä katseeni korkotuotteisiin. Keskuspankkien rahapolitiikkatoimien myötä yleinen korkotaso on noussut ja useiden lähteiden mukaan korkohuippu alkaa olla parhaillaan käsillä. Pitkän tauon jälkeen korkosijoittamisesta on jälleen tullut houkuttelevaa, kun korkomarkkinoilta on saatavissa kohtuullisia tuottoja suhteellisen pienellä riskillä.

Esimerkiksi Euroalueen Investment Grade yrityslainojen juokseva tuottotaso on nykyisellään jo reilut neljä prosenttia. Riskisemmistä Euroalueen High Yield -yrityslainoista saa puolestaan jo noin kahdeksan prosentin tuottoa. Näihin sijoittaja pääsee helposti käsiksi esimerkiksi ETF:ien kautta.

Heinäkuisen auringon porottaessa taivaalla on tuskaista ajatella loppuvuonna häämöttäviä haasteita. Venäjän hyökkäyssodan, korkeana laukkaavan inflaation sekä teollisuuden hiipumisen myötä kasvu jäänee vaimeaksi länsimaissa. Kiina ja kehittyvät maat oletettavasti ovat globaalin talouskasvun vetureita tänä vuonna, vaikka esimerkiksi Kiinan vetoapu onkin ollut vaisuhkoa koronasulkujen poistumisen jälkeen.

Horisontissa siintävien tummien pilvien ei kannata antaa kuitenkaan liikaa lannistaa, vaan nyt on aika nauttia kesästä ja valmistella sijoitussalkku tulevia koitoksia varten. Hyvää kesää kaikille kanssasijoittajille!

-

Kyseessä ei ole sijoitussuositus, -neuvonta tai kehotus ostaa tai myydä arvopapereita eikä sitä tule sellaiseksi käsittää. Sijoittamiseen ja rahoitusvälineisiin liittyy aina riskejä. Sijoitusten arvo ja tuotto voi muuttua ja sijoitetun pääoman voi menettää jopa kokonaan. Historiallinen kehitys ei ole tae tulevasta. Osakesijoittamisen palvelut tarjoaa osuuspankki. Omistaja-asiakkaan edut tarjoaa osuuspankki.

Kirjoittaja Katja Hakala toimii OP Marketsissa Sales Managerina. Hakala on ollut osa OP Marketsin joukkuetta vuodesta 2020, jolloin hän valmistui kauppatieteiden maisteriksi Turusta. Sijoittaminen ja markkinointi ovat Hakalan intohimo. Hän saa kuitenkin kaikista kovimmat adrenaliiniryöpyt jalkapallossa, jota hän on pelannut noin 15 vuotta edustaen eri seuroja Suomen korkeimmalla sarjatasolla. Hakala on pelannut myös puoliammattilaisena Englannissa.